Ons altın dip psikolojisi ile mücadele ediyor

Enflasyon ile mücadele konusunda merkez bankalarının sıkı para politikası mesajları ve faiz artırımı & bilanço daraltımı gibi aldığı aksiyonlar sebebiyle Ons Altın yılın ilk bölümünde Rusya – Ukrayna savaşı ile birlikte test ettiği 2070 seviyesi ardından kabaca yüzde 20’lik bir düşüş sergiledi. Art arda 7 ayı düşüşle kapatarak ezberleri bozan kıymetli maden için artık yeni bir sayfa açma zamanı mı geldi yoksa portföylerde her daim yer edinen Ons Altın artık bu davranışından vaz mı geçecek sorusuna cevap aramaktadır. Bu sorunun cevabı hem yılsonuna hem de 2023 yılının geneline ilişkin oluşturulacak olası stratejiler için kritik bir önem arz etmektedir.

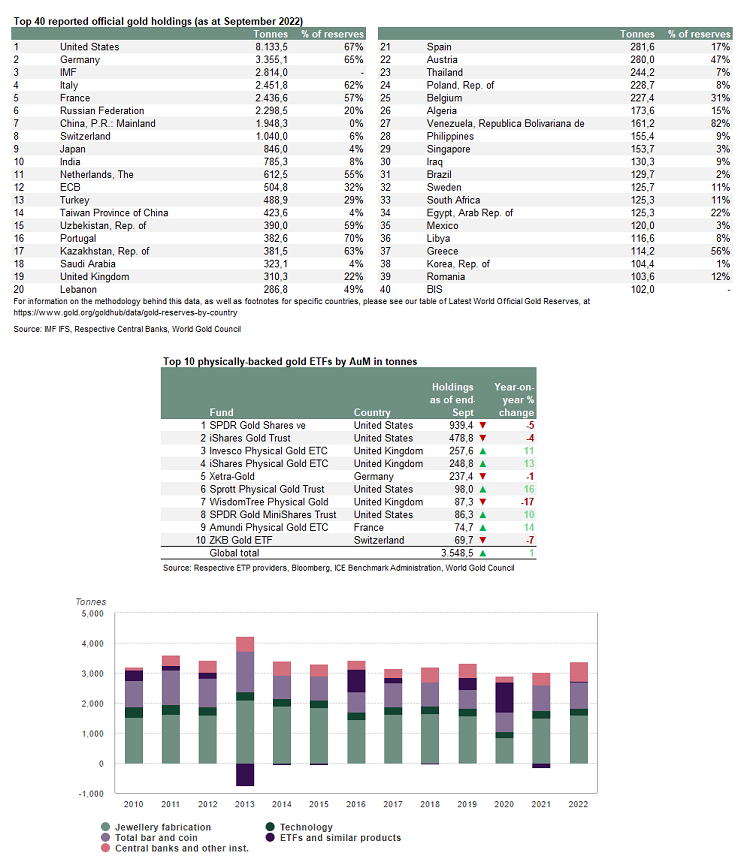

Dünya Altın Konseyi WGC, 2022 3. çeyrekte merkez bankalarının yaklaşık 400 ton altın alımı ile rekor seviyeye çıktığını, küresel altın talebinin 2021’in aynı dönemine göre 28% artarak dikkat çektiğini, küresel talebin merkez bankalarının alımları ile arttığını belirten raporunu 1 Kasım tarihinde paylaştı. Peki, merkez bankalarının rekor kıran altın alımlarına rağmen Ons Altın neden bu denli baskı altında kalan ve yeni dönemde de kalmaya devam etme olasılığının gündemi meşgul ettiği bir fiyatlama reaksiyonu oluşturmaktadır. Bu sorunun en net cevabı hiç şüphesiz ki Türkiye, Özbekistan ve Katar gibi ülkeler tarafındaki alımların diğer merkez bankaları alımları ile kıyaslandığında oldukça dikkat çeken bir ayrışma olarak değerlendirilebileceğini ve merkez bankalarının alımlarına karşın borsa yatırım fonlarında altın pozisyonlarında önemli azalmaların gerçekleştiğini söyleyebiliriz. Hacimsel anlamda en fazla dikkat çeken ve popüler ETF’lerden SPDR Gold Shares ve iShares Gold Trust tarafında yılbaşından itibaren kabaca %5’er değer kaybı olduğunu görmekteyiz. Detaylar için WGC 3. çeyrek raporunu inceleyebilirsiniz.

7 ay art arda negatif kapanış yaparak tarihsel olarak görülmemiş bir fiyat performansı izlediğimiz Ons Altın’da yılın son bölümüne geldiğimizde (1) 2023 faiz artış temposunda düşüşler izlenecek, (2) resesyon konumu gündemi meşgul etmeyi sürdürecek, (3) Rusya – Ukrayna savaş süreci belirsizliği, (4) yeni jeopolitik risk teması, (5) normalleşme sürecinde büyüme odaklı olası ticaret savaşları konuları psikolojik olarak Ons Altın’ın 2023 yılında daha iyi bir performans sergileyerek yüzleri tekrar güldürebilir bu sebeple çok düştü artık orta – uzun vadeli portföylerde tutma zamanı şekilde düşünceler yer almaktadır.

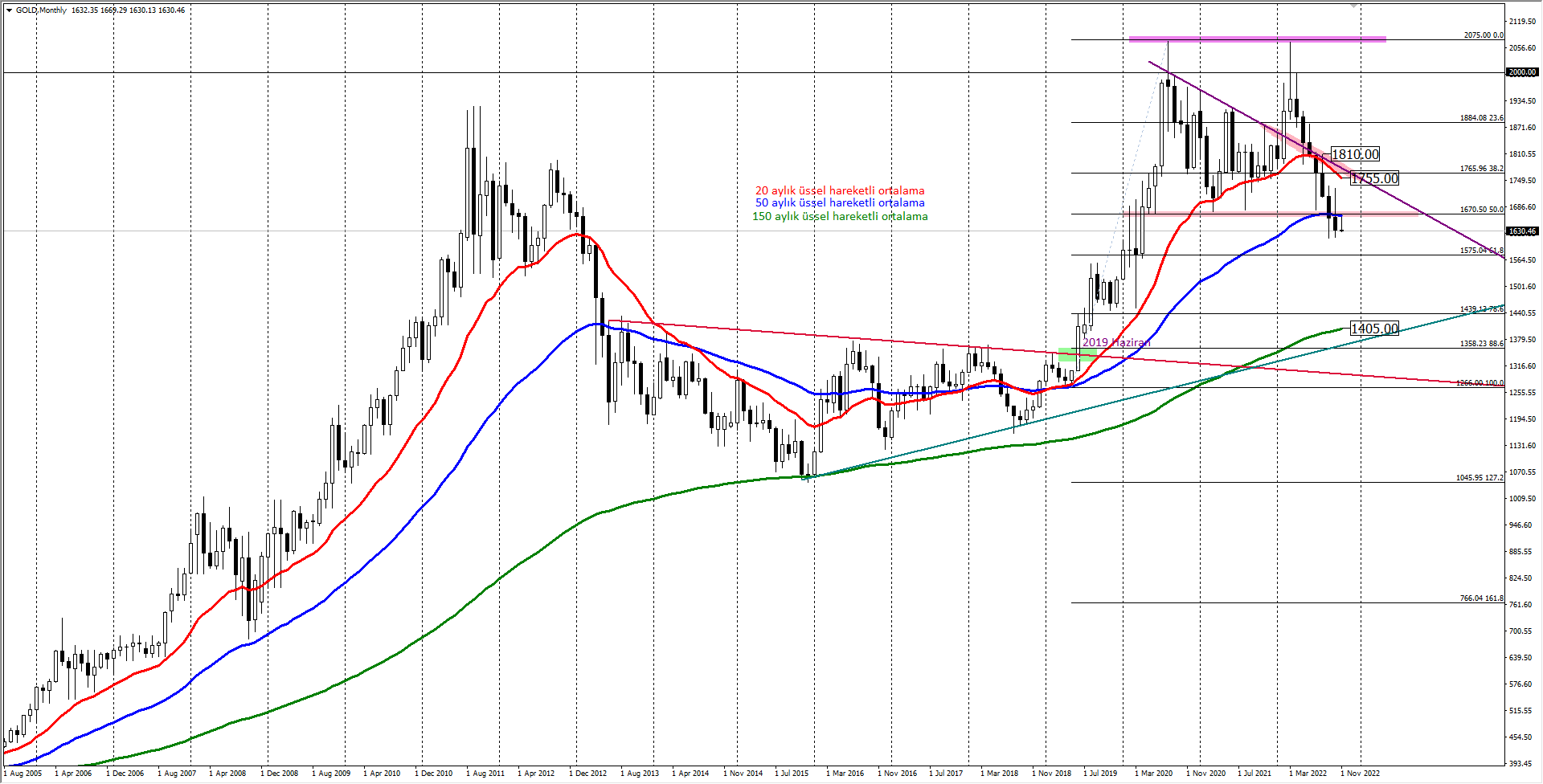

Bu tür zamanlarda fiyat analizi şuan neredeyiz, stratejilerimizin gerçekleşmesi için neler olması gerek sorusunun cevabını yani yol haritasını planlayabilmek adına kritik bir önem arz etmektedir. Uzun vadeli olarak Altın grafiğini değerlendirdiğimizde, 2019 yılından itibaren yükseliş beklentisini destekleyen 50 aylık üssel hareketli ortalamanın (1670) son 2 aydır altında aylık kapanış izlemekteyiz. Bu açıdan baktığımızda Altın için henüz bir dip algısını konuşmamızın zamanı olmadığını söyleyebiliriz. Aksine eğer enflasyondaki yükseliş durdurulamaz dolayısıyla da merkez bankaları faiz artırım tonunu tekrar agresifleştirmek zorunda kalırsa ana destek olarak izah edeceğimiz 150 ayılık üssel hareketli ortalamaya (1405) doğru yeni bir düşüş hareketi kıymetli maden fiyatlama olasılığı içerisinde yerini alabilir. Tüm bu düşüncelerin tersi yani yukarıdaki psikolojinin ön plana çıkması, Altın yükselişinde artık rahat bir nefes alabiliriz diyebilmemiz için negatif bölgeyi destekleyen 1755 – 1810 aralığı üzerinde kalıcılık şartı aranmalıdır. Ancak bu şartla tarihi zirve 2070 seviyesi tekrar gündemi meşgul edebilir.

O halde uzun vadeli stratejilerde 50 aylık üssel hareketli ortalama (1670) altındaki seyrin devamlılığı ana destek 150 ayılık üssel hareketli ortalama (1405) beklentisini canlı tutabilir. Bu beklentinin geçersiz sayılması içinse önce 50 aylık üssel hareketli ortalama (1670) daha sonra da negatif bölgeyi destekleyen 1755 – 1810 aralığı üzerinde kalıcılık şartına ihtiyaç vardır.

Ons Altın ile alakalı uzun vadeli grafikte potansiyel bir portföy tercihi hususunda ciddi soru işaretleri barındırmakta. Peki, orta vadeli görünümde tarihi istatistik fırsatı gündemimizde yer alabilir mi? Yani yılın son bölümü ve yeni yılın ilk çeyreği arasında geçecek kabaca 5 aylık dönemde bir dip algısı oluşabilir mi?

Ons Altın 2013 yılı da dahil olmak şartıyla her yılın son döneminde gerçekleştirdiği dip ile yeni yılın ilk ayı bazı dönemlerde de ilk çeyreğine kadar sergilediği istatistiki performansla dikkatleri üzerine çekmektedir. GCM Yatırım Araştırma Departmanı olarak yıllardır bu istatistiki bilgileri yılın son bölümünde paylaşarak istatistik sona erene kadar dikkatle takip edilmeli vurgusunu yapmaktayız. Genellikle kasım özellikle de aralık fed toplantıları neticesinde oluşturduğu dip bu istatistiği her daim fırsat olarak tutmaktadır. Yeni dönemde faiz artış temposundaki yavaşlama beklentisi de mevcut istatistiğin bu yıl da devam etme beklentisini canlı tutmakla birlikte Aralık ayı Fed toplantısında 50 mi 75 mi sorusunun cevabı bu açıdan kritik bir önem arz etmektedir. Ek olarak gerçekleşen dip ile birlikte oluşan yükseliş diye adlandırdığımız tarihi istatistik kuralının devam edebilmesi için 1615 seviyesi üzerindeki fiyatlamanın devam etmesi gerektiği, yükseliş beklentisinin güçlenebilmesi için de 1700 seviyesinin üzerinde kalıcı fiyatlama davranışına ihtiyaç olduğu unutulmamalıdır. Bu tür bir teyit durumunda tarihi istatistik şartlarının gündemi meşgul edeceği, dip algısının başladığı bölgeden ortalama 100$ – 200$ arası bir performansın yüksek sesle konuşulabileceği bir ortamın oluşabileceğini söyleyebiliriz.

O halde orta vadeli stratejilerde tarihi istatistik fırsatını konuşabilmemiz için 1615 dip noktası üzerinde kalmayı sürdürmeli ve teyit için 1700 üzerinde kalıcı hareketler takip edilmelidir. 1700 seviyesi geçilmezse, dönüşlerde de 1615 seviyesi altında kalıcı hareketler oluşursa hem tarihi istatistik artık geçerliliğini yitirir hem de yukarıda uzun vadeli senaryoda yer verdiğimiz aşağı yönlü beklenti bir kez daha teyit kazanmış olarak Altın boğaların morallerini bozmaya devam edebilir. 9 yıldır devam eden istatistik 10. yılına taşınabilir mi hususunda 14 Aralık Fed faiz kararına kadarki süreçte gelecek önem derecesi yüksek veriler (özellikle Enflasyon, Büyüme, İstihdam piyasası) ve Fed bölgesel başkanlarının açıklamaları dikkatle takip edilmelidir.

Dünyanın en önemli sorunu enflasyon! Merkez Bankaları enflasyon ile mücadele konusunda verdiği şahin mesajlar ve aldığı faiz artırımı aksiyonları ile sürece yönelik ciddiyetini ortaya koymakta ve koymaya devam etmektedir. Dolar Endeksi ve ABD tahvil faiz oranlarındaki yükseliş Ons Altın tarafında önemli bir baskı oluşturmakta birlikte grafiksel açıdan yeni bir yükseliş fırsatı orta ve uzun vadeli görünümde henüz oluşturamamaktadır. Enflasyondan korunma aracı Altındır klişesinin de doğru bilinen yanlışlar serisinde yer aldığı bir dönemde makro-ekonomik konjonktür dikkatle takip edilmekle birlikte Ons Altın çok düştü artık alınmalıdır şeklindeki düşünce yapısının dünyanın en büyük işlem hacmine sahip kaldıraçlı alım – satım piyasası Forex’te gerçekleştirilmemesinin önem arz ettiğini, risk yönetiminin temel ve teknik analiz yöntemleri ile birlikte değerlendirilmesi gerektiği hususu unutulmayarak yıl sonu stratejilerin oluşturulmalıdır.

Kaynak: Kudret Ayyıldır- GCM Yatırım

Hibya Haber Ajansı