Asya borsaları pozitif bölgede kalmaya çalıştı

Şirket haberleri

PGSUS: 2012 Airbus Siparişi Şirketimizin 2012 yılında vermiş olduğu ve 2017 yılında opsiyon konusu uçakları kesin siparişe çevirmiş olduğu 42 adet A320neo ve 58 adet A321neo tipi uçaktan oluşan 100 uçaklık Airbus Siparişini ifade etmektedir. Belirtilen sayılara ek olarak, 2021 ve 2022 yıllarında ilave 14 adet A321neo tipi uçak siparişi 2012 Airbus Siparişi kapsamına alınmıştır.

SUWEN: Şirketimiz ile Bosna Hersek’te yerleşik bir firma arasında münhasır bayilik sözleşmesi imzalanmıştır. Söz konusu sözleşmeye göre, 2023-2027 yılları arasında toplamda 7 mağaza açılması planlanmaktadır. Mağaza açılışlarına ilişkin bildirimler düzenli olarak kamuoyunun bilgisine sunulacaktır.

LKMNH: Şirketimiz Yönetim Kurulu’nun almış olduğu kararı gereği ; Grubumuz’un sürdürülebilirlik alanındaki faaliyetlerini gerçekleştirmek üzere karbon salınımını arttıran enerji tüketiminin yenilenebilir enerji kaynaklarından karşılanarak aynı zamanda Grubumuz maliyetleri içerisinde önemli yeri olan elektrik enerjisiyle ilgili maliyetlerinin düşürülerek karlılığın artırılması amacına yönelik Güneş Enerjisi (GES) projesi yatırımına başlanılmasına, buna ilişkin tüm izin, başvuru ve anlaşmaların yapılmasına karar verilmiştir.

BANVT: Şirketimiz aktifleri arasında yer alan, toplam 129.461.470 TL değerinde ve toplam varlıklarımız içinde %2,4’lük paya sahip olan; atıl durumdaki bir kısım taşınmaz varlığın satışına karar verilmiştir.

LKMNH: Şirketimiz Yönetim Kurulu’nun almış olduğu kararı gereği ; Grubumuz’un sürdürülebilirlik alanındaki faaliyetlerini gerçekleştirmek üzere karbon salınımını arttıran enerji tüketiminin yenilenebilir enerji kaynaklarından karşılanarak aynı zamanda Grubumuz maliyetleri içerisinde önemli yeri olan elektrik enerjisiyle ilgili maliyetlerinin düşürülerek karlılığın artırılması amacına yönelik Güneş Enerjisi (GES) projesi yatırımına başlanılmasına, buna ilişkin tüm izin, başvuru ve anlaşmaların yapılmasına karar verilmiştir.

ULUUN: Şirketimizin Samsun 50.Yıl ve Merkez ile Çorlu üretim tesislerinin elektrik tüketimlerinin yenilenebilir enerji kaynaklarından sağlanabilmesi amacıyla Manisa ve İzmir illerinde toplamda 22.360 kWe gücünde rüzgar enerji santrali tesis edebilmek amacıyla gerekli yasal izinler için resmi kurum ve kuruluşlara başvurular bugün itibariyle yapılmıştır.

Pay alım ve satım haberleri

SISE: 31 Ocak 2023 tarihinde 39,48 TL- 40,26 TL fiyat aralığından (ortalama 39,87 TL) 1.500.000 adet pay geri alınmış ve Şirketimizin sahip olduğu SISE payları 53.852.465 adede ulaşmıştır

ESEN: 30.01.2023 tarihinde 65,75 – 67,30 TL fiyat aralığından (Ortalama 66,7180) 1.504 adet pay geri alınmış ve Şirketimizin sahip olduğu ESEN Payları 102.504 adete ulaşmıştır.

MEDTR: 30 Ocak 2023 tarihinde 35,94 TL-36,30 TL fiyat aralığından (ortalama 36,13 TL) 13.651 adet pay geri alınmış ve Şirketimizin sahip olduğu MEDTR payları toplam 209.011 adet olmuştur.

INDES: Mevcut program kapsamında 30 Ocak 2023 tarihinde 50.000 adet pay geri alınmış ve Şirketimizin sahip olduğu INDES payları 919.925 adet’e ulaşmıştır.

“Öne çıkanlar”

“Asya borsaları pozitif bölgede kalmaya çalıştı”

- Fed’in faiz artırımını sürdürmesi bekleniyor

- ABD endeks vadelileri bilançolar sonrası negatif

- Enerji fiyatları Fed öncesi toparlanma çabasında

Fed’in faiz artırımında yavaşlamayı başlatması beklenen toplantısıyla birlikte 25 baz puan faiz artırması bekleniyor. Ancak Mart ayındaki toplantı için de faiz artırımını sürdürmesi söz konusu.

Bu beklenti öncesinde Asya borsaları sınırlı da olsa kazanım sağlamaya çalışırken, ABD endeks vadelileri dün gerçekleşen 1%’in üzerindeki yükseliş sonrası satış ağırlıklı seyretti. Exxon Mobil hisse başı karı 3,4 Dolar ile piyasa beklentisi üzerinde oluşurken, geliri piyasa beklentisinin altında kaldı. Pfizer tarafında gelir piyasa beklentilerine yakın açıklanırken, hisse başı kar piyasa beklentisinin üzerinde oluştu. Caterpillar, McDonald’s ve General Motors bilançoları piyasa beklentilerinin üzerinde sonuçlar ortaya koydu.

Enerji fiyatları da risk iştahındaki artıştan destek alarak yükselmesi ardından, Fed ve OPEC görüşmelerini bekliyor. OPEC Teknik Komitesi’nin üretim kotasında değişiklik önerisinde bulunmaması bekleniyor.

Fed öncesi ABD 10 yıllık tahvil faizi 3,50% bölgesinde seyrederken, Dolar endeksi dün gördüğü baskı ardından sakin seyretti.

ABD

- Fed ve piyasa beklentileri ortak paydada buluşabilecek mi?

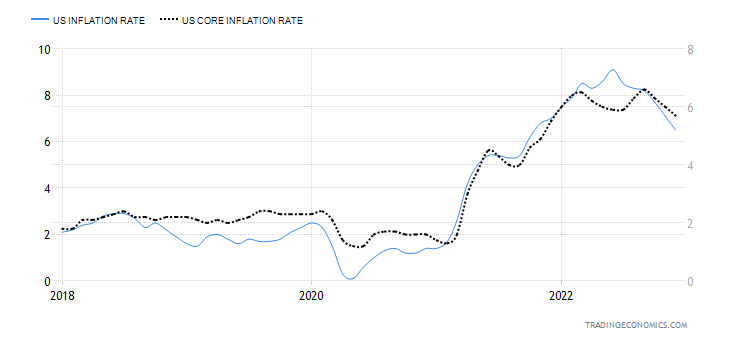

ABD ekonomisinde Fed politikasına bağlı olarak yaşanan soğuma, gerileyen enerji fiyatlarının da etkisiyle enflasyonu baskı altına almayı başardı. Ancak söz konusu baskılanma Fed’in 2% hedefinden hala çok uzak. Özellikle de enerji fiyatlarında toparlanma riskinin bulunması ve çekirdek enflasyonun güçlü kalmayı sürdürmesi risk barındırıyor.

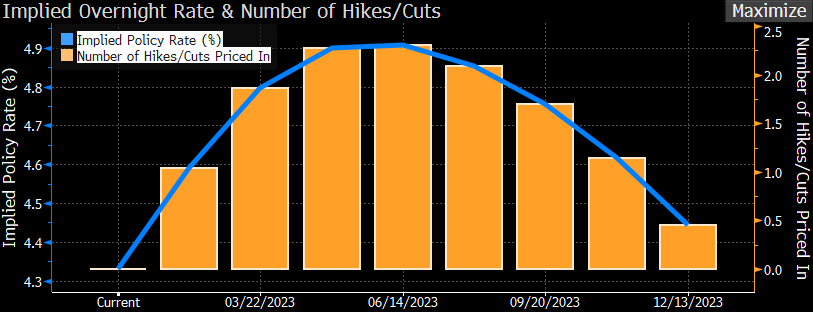

Bazı Fed üyeleri gerileyen enflasyona rağmen, enflasyonla mücadele için 5% üzerindeki faizlere gerek duyulabileceğini açıklarken, piyasa katılımcıları aynı fikri paylaşmıyor. Swap piyasası işlemlerine göre bu yıl faizin 5% üzerini görme ihtimali oldukça düşük. Bu ayki Fed beyanatında 25 baz puan faiz artırımına kesin gözüyle bakılırken, Mart ayındaki artırımla birlikte döngünün sonlanacağı öngörülüyor. Öte yandan yılın sonlarına doğru faiz indirimlerinin başlayabileceği düşüncesi hakim.

Önceki hafta üretici fiyat endeksi, sanayi üretimi ve perakende satış rakamlarında açıklanan düşüş ekonomide sert iniş endişelerini gündeme getirmişti. 4. Çeyrek büyüme verisi ise piyasa beklentilerinin üzerinde, 2,9% olarak açıklandı. Bu durumun Fed’in görüşü üzerinde nasıl bir etki oluşturduğu takip edilecek.

Dolayısıyla bu toplantı ilgili sağlanabilecek en önemli bilginin, piyasa katılımcılarının daha güvercin olarak değerlendirilebilecek görüşleriyle Fed beklentilerinin yakınsayıp yakınsamayacağı olacak.

- ISM İmalat PMI

ISM imalat PMI verisi, resesyon tartışmalarının yaşandığı ABD ekonomisinde imalat aktivitesinin 2 aydır daraldığını gösteriyor. Verinin seyri büyüme beklentileri açısında önemli olabilir. Ancak piyasa beklentisi, daralmanın üçüncü aya sarkacağı yönünde. Dolayısıyla hizmet aktivitesinin aksine, imalat aktivitesinin büyüme beklentileri üzerinde hala baskı oluşturduğu söylenebilir.

- ADP Özel Sektör İstihdamı

ABD’de tarım dışı istihdam verisi öncesi açıklanması nedeniyle yakından takip edilen ADP özel sektör istihdam verisi, tarım dışı istihdama benzer şekilde Fed’in faiz politikasının istihdam piyasası üzerinde oluşturduğu baskıyı yansıtıyor. Tarım dışı istihdam verisiyle çok güçlü bir korelasyon bulunmamasına rağmen, veri Cuma günü açıklanacak rakam için bazı dönemlerde beklenti oluşturabiliyor. Piyasa beklentisi 160 bin civarında artışı işaret ediyor.

- JOLT İş İmkanları

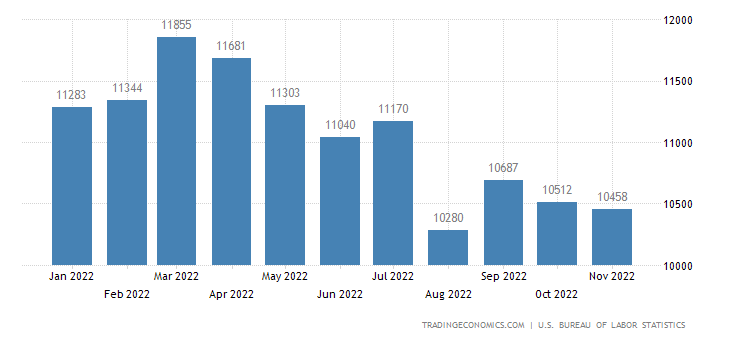

ABD’de Fed’in sıkılaştırıcı politikalarından etkilenen istihdam piyasası iş ilanları sayısında da etkisini hissettiriyor. Grafikte görülebileceği üzere artan faizlerle birlikte işverenlerin daha gönülsüz olması, açık iş imkanının 11 milyonun altına hızla inmesinde etkili oldu. Son olarak 10,5 milyonun altına sarkan açık iş imkanının nasıl bir seyir izleyeceği merak ediliyor. Özellikle Ocak ayı içinde teknoloji şirketleri maliyetleri düşürebilmek için istihdam kesintisine gitme kararı almıştı.

EURO BÖLGESİ

- Euro Bölgesi enflasyonu

Avrupa Merkez Bankası’nın Perşembe günü gerçekleştireceği para politikası beyanatı öncesinde Euro Bölgesi’nin Ocak ayına ilişkin enflasyon rakamları açıklanacak. Bölge’de manşet enflasyondaki baskılanmaya rağmen çekirdek enflasyonun güçlü kalışı, Avrupa Merkez Bankası’nın resesyon riskine rağmen faiz artırım döngüsünü sürdürme baskısında kalmasına neden oluyor. Piyasa beklentisi Aralık ayına göre büyüm bir gevşeme öngörmüyor.

OPEC

- Kotada değişiklik beklenmiyor

OPEC Teknik Komitesi’nin 1 Şubat’ta üretim seviyelerinin gözden geçirilmesi için görüşmesi bekleniyor. Geride bıraktığımız hafta, Şubat ayına ilişkin üretim seviyelerinin sabit tutulması yönünde görüş bildirileceği haberleri basına yansımıştı. Piyasa beklentisi de Ocak ayındaki istikrarlı fiyat seyri sonrasında kotanın sabit tutulabileceği yönünde.

Günün önemli takvim verileri

| Zaman | Parite | Haber | Beklenti | Önceki |

|---|---|---|---|---|

| 10:00 | TRY | İmalat PMI (Oca) | 48.1 | |

| 11:50 | EUR | Fransa İmalat Satın Alma Müdürleri Endeksi (PMI) (Oca) | 50.8 | 50.8 |

| 11:55 | EUR | Almanya İmalat Satın Alma Müdürleri Endeksi (PMI) (Oca) | 47 | 47 |

| 12:00 | EUR | İmalat Satın Alma Müdürleri Endeksi (PMI) (Oca) | 48.8 | 48.8 |

| 12:30 | GBP | İmalat Satın Alma Müdürleri Endeksi (PMI) (Oca) | 46.7 | 46.7 |

| 13:00 | EUR | Çekirdek Tüketici Fiyat Endeksi (TÜFE) (Yıllık) (Oca) | 0.054 | 0.052 |

| 13:00 | EUR | Tüketici Fiyat Endeksi (TÜFE) (Yıllık) (Oca) | 0.09 | 0.092 |

| OPEC Teknik Komite Toplantısı | ||||

| 16:15 | USD | ADP Tarım Dışı İstihdam Değişikliği (Oca) | 178K | 235K |

| 17:45 | USD | İmalat Satın Alma Müdürleri Endeksi (PMI) (Oca) | 46.8 | 46.8 |

| 18:00 | USD | ISM İmalat Satın Alma Müdürleri Endeksi (PMI) (Oca) | 48 | 48.4 |

| 18:00 | USD | İş İmkanları ve Personel Değişim Oranı (JOLTS) (Ara) | 10,250M | 10,458M |

| 18:30 | USD | Ham Petrol Stokları | 0,533M | |

| 22:00 | USD | Federal Açık Piyasa Komitesi (FOMC) Beyanatı | ||

| 22:00 | USD | Federal Fon Hedef Oranı | 0.0475 | 0.045 |

| 22:30 | USD | Fed Başkanı Powell’ın Basın Toplantısı |

Kaynak GCM Yatırım

Hibya Haber Ajansı