Asya borsaları Fed öncesi pozitif

GÜNÜN ÖNE ÇIKAN GELİŞMELERİ

| Zaman | Parite | Haber | Beklenti | Önceki |

|---|---|---|---|---|

| 10:00 | GBP | Çekirdek Tüketici Fiyat Endeksi (TÜFE) (Yıllık) (Kas) | 6,50% | 6,50% |

| 10:00 | GBP | Tüketici Fiyat Endeksi (TÜFE) (Yıllık) (Kas) | 10,90% | 11,10% |

| 18:30 | USD | Ham Petrol Stokları | -5,187M | |

| 22:00 | USD | Federal Açık Piyasa Komitesi (FOMC) Ekonomik Projeksiyonları | ||

| 22:00 | USD | Federal Açık Piyasa Komitesi (FOMC) Açıklaması | ||

| 22:00 | USD | Federal Fon Hedef Oranı | 4,50% | 4,00% |

| 22:30 | USD | Fed Başkanı Powell’ın Basın Toplantısı |

“ÖNE ÇIKANLAR”

“Asya borsaları Fed öncesi pozitif”

Asya borsaları günün en yüksek seviyelerinden oluşturduğu ivme kaybına rağmen, bugün gerçekleşecek Fed beyanatı öncesi pozitif seyretti. Dün ABD’de enflasyonun beklenenden hızlı yavaşladığını gösteren veriler ardından Fed’in daha güvercin olabileceği beklentisi bu tabloya hızlı şekilde destek sağlamıştı.

Japonya’da endeks 0,8% civarında pozitif bölgede. Hong Kong’da 0,7% civarında yükseliş görülürken, Çin’de 0,1%’in hemen üzerinde kazanımlar izlendi. ABD endeks vadelileri Asya seansında 0,3 – 0,4% aralığında kazanım yaşadı. ABD 10 yıllık tahvil faizi 3,49% bölgesine kadar geriledi. Dolar endeksi ise enflasyon verisinin sağladığı baskıyla Haziran ayından bu yana en düşük seviyelerini test etmesinin ardından sınırlı toparlanma yaşadı.

ABD

“Fed: Faiz artırımı sonrası 2023 beklentileri nasıl şekillenecek?”

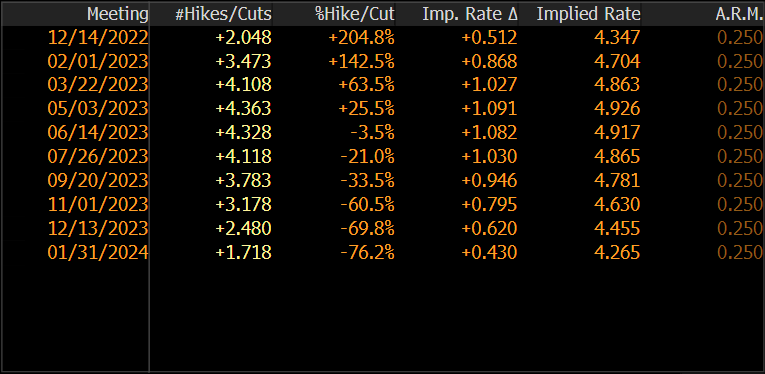

Son aylarda piyasayı en çok etkileyen başlıklar arasında Fed’in faiz artırımını hangi hızla yavaşlatacağı ve 2023’te hangi faiz seviyesinde duracağı tahminleri yer alıyor. Hafta ortasında gerçekleşecek Fed beyanatı bu açıdan haftanın, hatta yılın en önemli başlıklarından biri olarak görülüyor. Son dönemde 2023’te tepe faizin 5% eşiğinin üzerinde olup olmayacağı tahminlerinin kararsız seyri endeksler ve birçok varlık fiyatı üzerinde etkili olmuştu.

Swap piyasalarında hafta ortasında gerçekleşecek beyanata ilişkin 50 baz puanlık faiz artırımı fiyatlanıyor. Bu artırıma kesin gözüyle bakılırken, şimdiki dağılımlara göre 2023’te tepe faizin 5% altında kalacağı öngörülüyor. Fakat Fed beyanatının bu oranlarda yapabileceği değişiklik fiyat hareketlerine yön verecek.

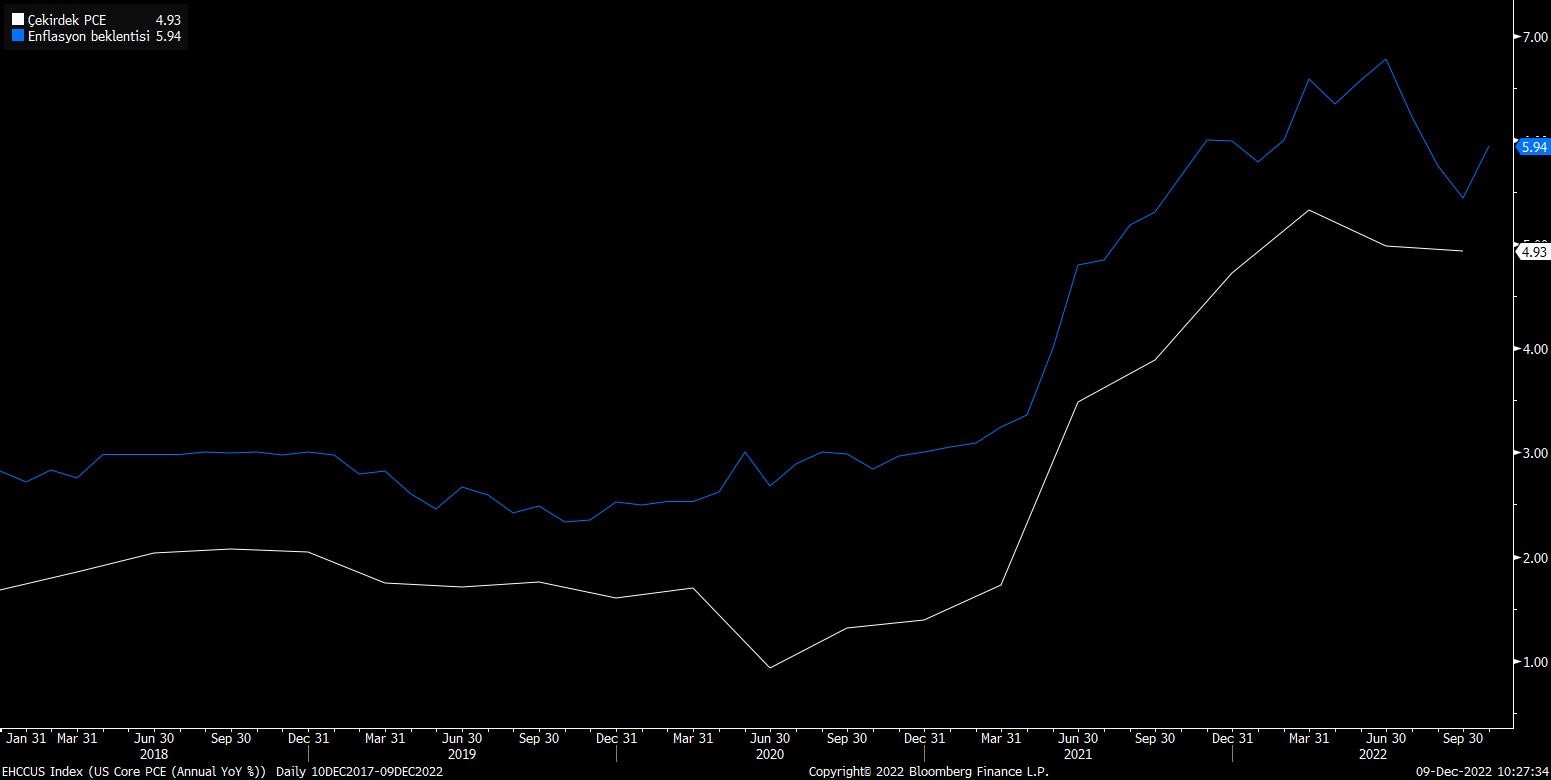

Fed’in mücadele ettiği konu enflasyon. Ancak Çekirdek PCE tarafına baktığımızda görülen ivme kaybı, enflasyon beklentilerinin yönünü tekrar yukarı çevirmesine engel olmadı. Dolayısıyla Fed beyanatı konusunda güvercin veya şahin şeklinde bir yorum yapmak zor olsa da, enflasyon beklentilerinin Fed’i zora soktuğunu söylemek mümkün.

Aynı zamanda istihdam rakamları da oldukça güçlü bir seyir izliyor. Faiz artırım sürecinde işverenlerin istihdam sağlamada daha gönülsüz olmasına rağmen güçlü istihdam ve gelir rakamlarının korunması Fed’in sıkıştıran konulardan diğeri.

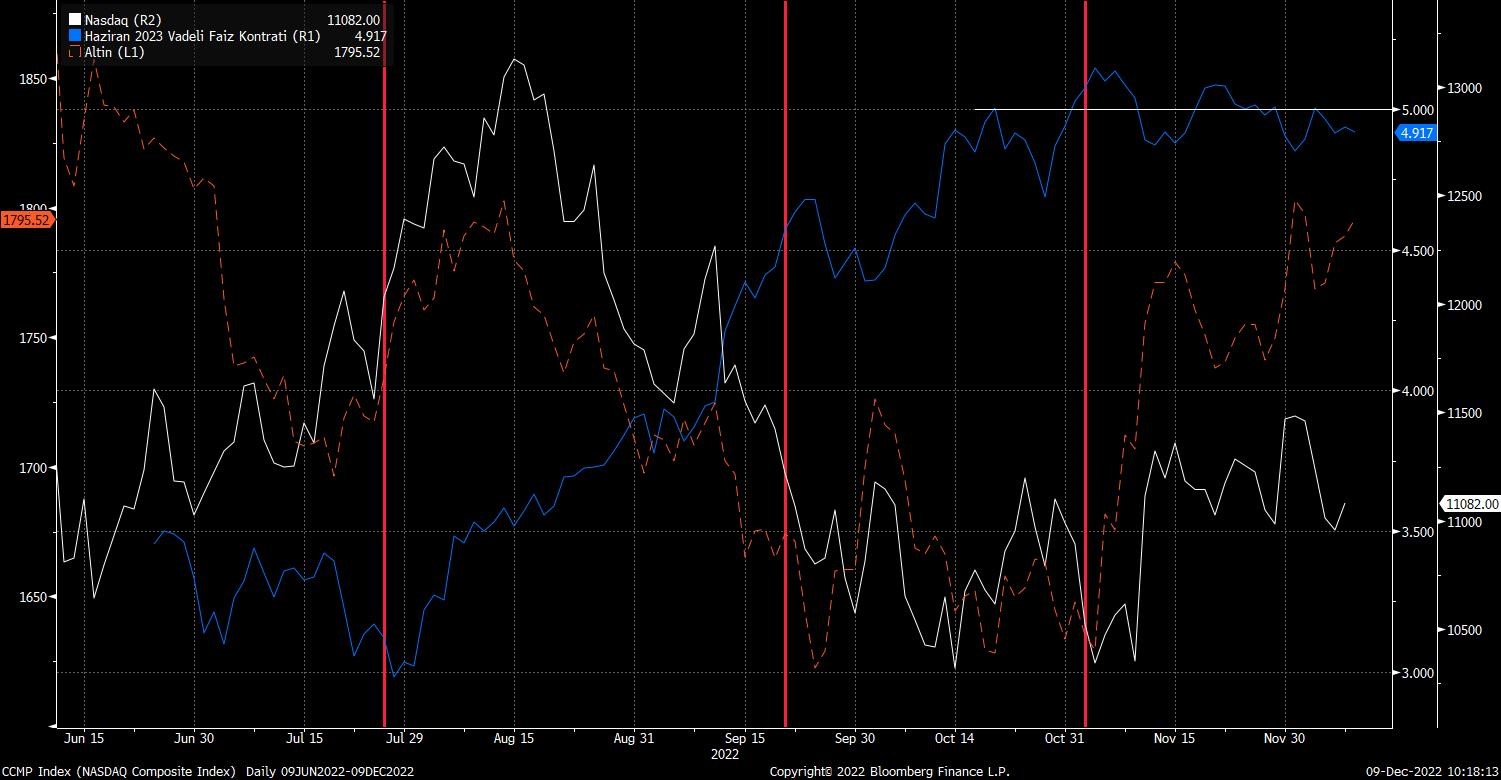

Yukarıdaki grafikte Nasdaq, ons altın ve Haziran 2023 vadeli faiz kontratının seyri görülüyor. Kırmızı dikey çizgiler, Fed beyanat tarihlerini temsil ediyor. Faiz beklentilerinin artış döneminde endeks ve altında oluşan baskı net olarak görülebilir. Ancak kritik kısım, son dönemde 5% faiz beklentisi etrafındaki yığılma. En önemli soru faiz beklentilerinin 5% seviyesinden ne yöne doğru uzaklaşacağı olacak. İkinci soru ise beklentilerin 5% düzeyinde stabil kalması halinde bunun altın ve endeks üzerinde baskıyı rahatlatıp rahatlatmayacağı.

Fed beyanatı ile birlikte yayımlanacak projeksiyonlar, kuvvetle muhtemel faiz beyanatından daha kritik olabilir. 2023 beklentilerinin henüz şekillenemediği süreç için önemli bir yol haritası oluşabilir. Tabi bu projeksiyonlar eşliğinde, Fed Başkanı Powell’ın yapacağı açıklamalar da yakından takip edilecek.

Ek olarak Fed’in sıkılaşma sürecini sadece faiz alanında yapmadığını hatırlatmak gerekiyor. Bilançonun küçültülmesine devam ediliyor. Banka’nın bilançosu Nisan ayında 8,96 trilyon Dolarken, şu an 8,58 trilyon Dolara kadar indirilmiş durumda.

İNGİLTERE

“Enflasyon ivme kaybedecek mi?”

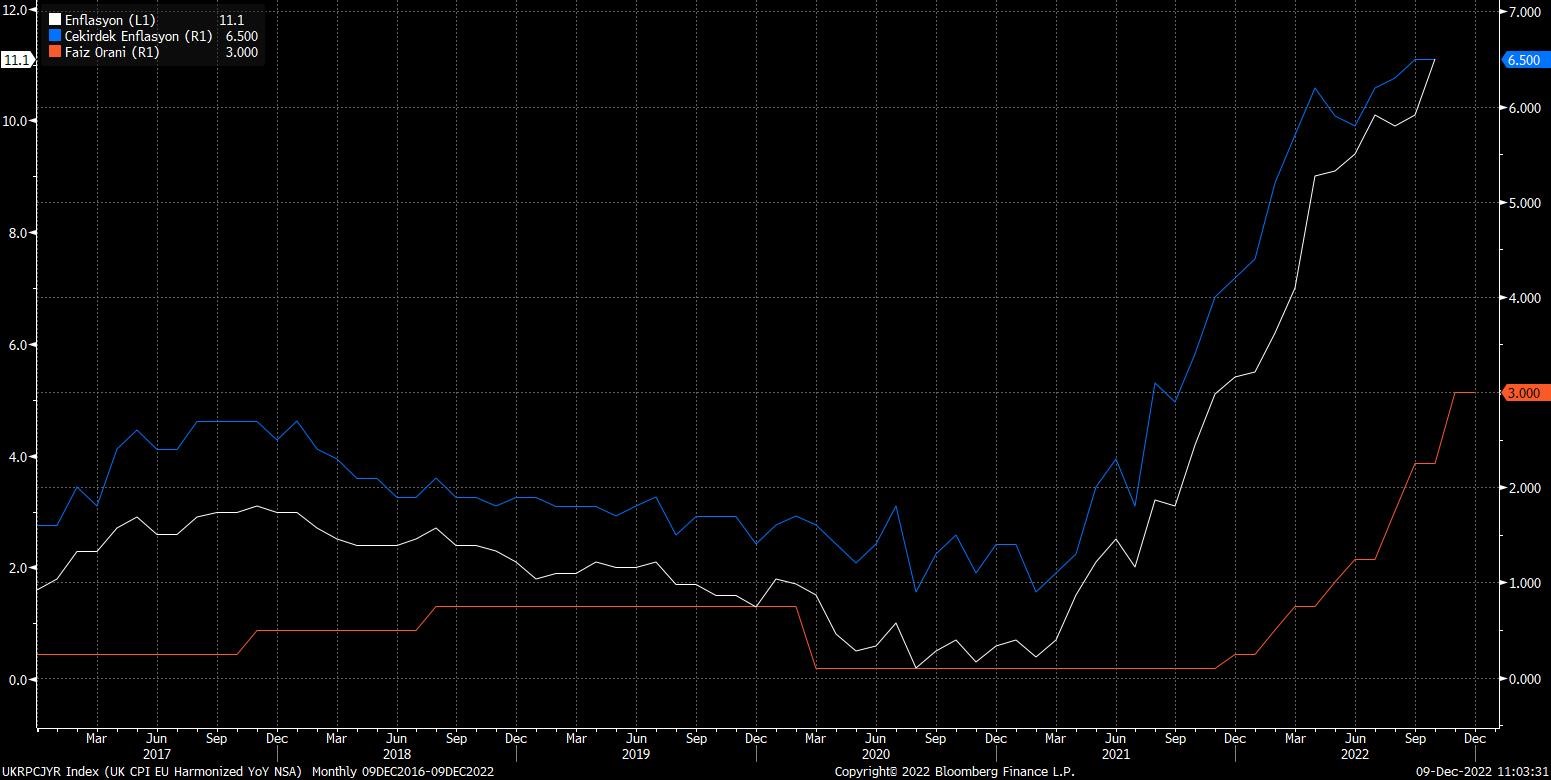

İngiltere’de enflasyon Ekim ayında 41 yılın en yüksek seviyesine ulaşmıştı. İngiltere Merkez Bankası faiz beyanatından bir gün önce Kasım ayına ilişkin rakamlara ulaşacağız. Beklentiler oldukça sorun yaratacak seviyelerde. Manşet enflasyonun enerji fiyatlarının zayıflamasından destek alarak 11,1%’den 10,9%’a gevşemesi bekleniyor. Ancak çekirdek enflasyonun tam tersine, 6,5%’ten 6,6%’a ilerleyeceği beklentisi söz konusu. Sonuçların görünümü, İngiltere Merkez Bankası’nın 2023’e ilişkin beklentileri için etkili olabilir.

“FİNANSAL VARLIK PERFORMANSLARI”

‘’GÜNLÜK BORSA YORUMU’’

BIST100 endeksi 5300 direnç seviyesine ulaşmış durumda. Ancak pozitif görünüm güçlü bir şekilde sürüyor. Beklentilerden iyi gelen Sanayi üretim verisi sanayi hisselerini pozitif etkilemiş olabilir. Açıklanan veriyi Borsa için olumlu karşılıyoruz. Diğer yandan bir süredir endekse baskı yapan perakende şirketlerindeki yükseliş dün pozitif etkileyenler arasındaydı. Dolar endeksindeki gerileme GOÜ para birimlerini pozitif etkilerken, TL yine bağımsız hareketini sürdürdü ve Dolar kuru 18.64 seviyelerindeki seyrini korudu. ABD piyasalarında ise pozitif hava hâkim. Ons Altında ise 1800$ seviyesi üzerinde seyirler gerçekleşmeye başladı. EURUSD paritesindeki yukarı hareketler global risk iştahının güçlendiğini gösteriyor. Elbette Çarşamba günü Fed açıklamaları bu olumlu küresel tablonun ne kadar kalıcı olacağını gösterecek. Endeksin 5300 seviyesi üzerine yerleşmesi durumunda 5750 seviyesinde yeni teknik hedefi oluşabilir. 5300 seviyelerinde kar satışları gelmesi durumunda ise geri çekilmelerin sınırlı olmasını beklenebilir.

ŞİRKET HABERLERİ

SASA: Şirketimiz Esas Sözleşmesi’nin “Çeşitli Menkul Değerler Çıkarılması” başlıklı 10.maddesinin ikinci fıkrası ile Yönetim Kurulu’na verilen yetki kapsamında, tamamı nitelikli yatırımcılara satılmak üzere yurdışında Euro cinsinden 5 (beş) yıl vadeli 500.000.000 Euro (Beş yüz milyon Euro) nominal değere kadar Paya Dönüştürülebilir Tahvil (Convertible Bond) ihraç edilmesi amacıyla Sermaye Piyasası Kuruluna 13.12.2022 tarihinde başvuruda bulunulmuştur.

FRIGO: 2023 yılında yurt dışına sevk edilmek üzere 2.402.657 Euro tutarında satış kontratı imzalanmıştır.

TCELL: 8 Aralık 2022 tarihindeki açıklamamız çerçevesinde, Şirketimizin %100 bağlı ortaklığı olan Beltel Telekomünikasyon Hizmetleri A.Ş. tarafından, CJSC Belarusian Telecommunications Network’ün (“CJSC BeST”) Belarus Cumhuriyeti’ne ait olan %20 hissesinin satın alınmasına ilişkin pay devir işlemleri 9 Aralık 2022’de tamamlanmıştır.

TURSG: Şirketimizin bağımsız denetimden geçmemiş 2022 Kasım sonu toplam brüt prim üretimi 20 milyar 190 milyon TL ‘ye ulaşarak ve bir önceki yılın aynı dönemine göre %111 oranında artışla gerçekleşmiştir.

PAY ALIM ve SATIM HABERLERİ

ESEN: 13.12.2022 tarihinde bağlı ortaklığımız Margün Enerji Üretim Sanayi ve Ticaret A.Ş.payları ile ilgili olarak 38,50 – 40,44 TL fiyat aralığından 1.500 TL toplam nominal tutarlı alış işlemi ortaklığımızca gerçekleştirilmiştir. Bu işlem ile birlikte Margün Enerji Üretim Sanayi ve Ticaret A.Ş. sermayesindeki paylarımız 13.12.2022 tarihi itibariyle %75,871 sınırına ulaşmıştır.

MPARK: Şirketimizce 13.12.2022 tarihinde Borsa İstanbul’da pay başına 78,70 TL – 79,95 TL (ağırlıklı ortalama 79,58 TL) fiyat aralığından toplam 5.000 TL nominal değerli MPARK payları geri alınmıştır.

Kaynak GCM Yatırım

Hibya Haber Ajansı