Sabah stratejisi

*Yeşil ok olumluyu kırmızı ok olumsuzu göstermektedir.

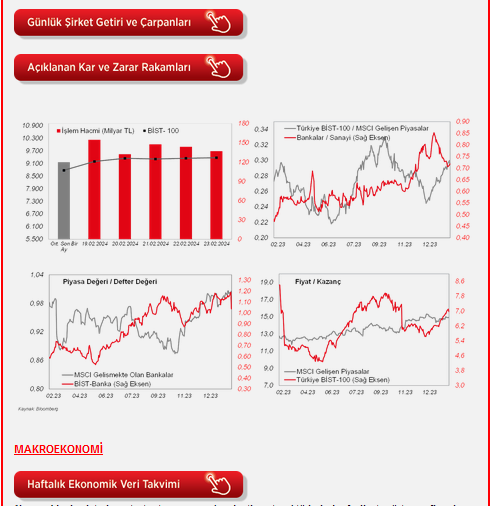

Yükselişini sekizinci haftaya taşıyan BIST100 endeksindeki haftalık prim %1,3 oldu. 5 yıllık CDS'imizin 300 baz puanın altında iyileşmeye devam ettiği ortamda kamu bankalarındaki ayrışmayla Bankacılık endeksi (XBANK) %2,3 oranında yükseldi. Sanayi endeksi (XUSIN) ise hafif düşüş kaydetti. Bu arada Bilişim ve Teknoloji endeksindeki ralli havası devam etti. Yıl başından bu yana yaşanan güçlü yükselişle Dolar bazında önemli dirençlerine yaklaşan BIST100 endeksi yukarı yönlü güç kazanmakta zorlansa da mevcut havayı bozabilecek bir gelişme şu aşamada gözlenmiyor ve kar satışlarında da yakın destekler çalışıyor. Öte yandan, cuma piyasa kapanışından sonra Mali Eylem Görev Gücü'nün (FATF) Türkiye'yi gri listeden çıkma kriterlerini büyük ölçüde karşıladığına yönelik açıklaması ise geçen hafta yaşanan sıkışmanın hafta başında yukarı yönde kırılmasına neden olabilir. Endeks 9.300 seviyesinin üzerinde kaldıkça geçen haftaki en yüksek seviye olan 9.417 noktasını kırma çabası gösterebilir. Yurtiçinde son çeyrek finansalları takip edilmeye devam edilecekken, şubat ayı ekonomik güven endeksi ve PMI verisi ekonomik ajanda da öne çıkıyor. Bununla birlikte Hazine ve Maliye Bakanlığı tarafından Mart-Mayıs dönemine ilişkin 3 Aylık İç Borçlanma Stratejisi Raporu da önemli. Yurtdışı tarafta ise geçen hafta ABD'de veri sakin haftada Nvidia'nın son çeyrek finansalları piyasaların odağındaydı. Olumlu sonuçlar risk iştahını desteklerken, Cuma günü ABD borsaları günü yatay kapattı. Bu haftaya başlarken ise ABD vadelileri hafif ekside seyrediyor. Japonya hariç MSCI Asya Pasifik endeksi de kısmi baskı altında. Bu hafta ABD'de Fed'in yakından izlediği PCE enflasyonu izlenecek. Enflasyon verilerinin ardından beklentiler yüksek. Euro Bölgesi'nde şubat ayı öncü TÜFE rakamları ise Avrupa'da öne çıkan veri.

Almanya'da imalat, inşaat, toptan ve perakende ticaret sektörlerinde faaliyet gösteren firmaların, ekonomide mevcut ve gelecek 6 aylık döneme yönelik değerlendirmelerini yansıtan IFO iş dünyası endeksi şubat ayı verisi açıklandı. IFO iş dünyası endeksi, şubat ayında beklentilerle uyumlu olarak Ekim 2022'den bu yana en düşük seviye olan 85,2'den 85,5 seviyesine hafif yükseldi.

Yurt içinde ise, şubat ayına ilişkin sektörel ve reel sektör güven endeksleri ile kapasite kullanım oranı verileri takip edildi. Sektörel güven endeksleri şubat ayında karışık bir görünüm sundu. Buna göre, şubat ayında mevsim etkilerinden arındırılmış olarak aylık bazda hizmet sektörü güven endeksi %1,6 oranında ve inşaat sektörü güven endeksi %1 oranında artarken, perakende ticaret sektörü güven endeksi %1 oranında ve reel kesim güven endeksi ise %0,9 oranında geriledi.

Kültür ve Turizm Bakanlığı tarafından ocak ayına ilişkin gelen yabancı ziyaretçi sayısı istatistikleri yayınlandı. Gelen yabancı ziyaretçi sayısı aylık bazda mevsimsel olarak ocakta %17,6 düşüşle 2,1 milyon kişi seviyesinde gerçekleşmekle birlikte, ocak ayındaki veri tarihsel olarak en iyi ocak ayına işaret etti. Gelen yabancı ziyaretçi sayısı ocak ayında bir önceki yılın aynı ayına göre, yani yıllık bazda ise %2 oranında sınırlı artış kaydetti.

Yurt dışında bu hafta veri takvimine bakıldığında,

ABD tarafında, çarşamba günü geçen yılın dördüncü çeyreğine ilişkin yıllıklandırılmış çeyreklik bazda GSYH büyüme revize verisi takip edilecek. ABD ekonomisinin dördüncü çeyrekte öncü verilere göre büyüme hızı %3,3 seviyesine yavaşlamakla birlikte beklentilerin (%2) üzerinde gerçekleşmişti. ABD ekonomisi 2023 yılı genelinde ise %2,5 oranında büyüme kaydetmişti, 2022 yılında ise %1,9 oranında büyümüştü. Ayrıca çarşamba günü Fed'in önemli bir enflasyon göstergesi olarak takip ettiği yıllıklandırılmış çeyreklik bazda kişisel tüketim harcamaları (PCE) fiyat endekslerinin geçen yılın dördüncü çeyreğine ilişkin revize verileri açıklanacak. Perşembe günü öte yandan, Fed'in özellikle aylık bazdaki fiyat gelişmelerinin seyri kapsamında takip ettiği PCE deflatör ocak ayı verileri ile kişisel gelirler ve harcamalar ocak ayı verileri takip edilecek. Ayrıca perşembe günü istihdam piyasası verilerinden, haftalık yeni işsizlik maaşı başvuruları verisi takip edilecek. Bunun yanında, yarın üretimin seyrine ilişkin olarak ocak ayı dayanıklı mal siparişleri öncü verisi izlenecek. Ayrıca tüketici güveni göstergelerinden, yarın şubat ayı Conference Board Tüketici Güveni Endeksi ve cuma günü ise şubat ayı Michigan Üniversitesi Tüketici Güven Endeksi nihai verisi takip edilecek. Cuma günü öte yandan, ekonomik faaliyetin son görünümüne ilişkin sinyal verecek olan şubat ayı S&P Global imalat sektörü nihai PMI verisi ve ISM imalat sanayi endeksi verisi takip edilecek. Diğer yandan, konut piyasası verilerinden, bugün ocak ayı yeni konut satışları, yarın aralık ayına ilişkin S&P/Case-Shiller Konut 20 Kent Fiyat Endeksi, perşembe günü ocak ayı bekleyen konut satışları verisi ve cuma günü ise ocak ayı inşaat harcamaları verisi takip edilecek.

Avrupa tarafında, tüketici güveni göstergelerinden yarın Almanya'da gelecek aya yönelik değerlendirmeleri yansıtan mart ayına ilişkin GfK tüketici güveni verisi ve çarşamba günü ise Euro Bölgesi'nde şubat ayına ilişkin tüketici güven endeksi nihai verisi takip edilecek. Öte yandan, ECB'nin para politikasına yön verecek olan enflasyon verilerinden, perşembe günü Almanya'da ve cuma günü ise Euro Bölgesi'nde şubat ayı öncü TÜFE verileri takip edilecek. Cuma günü bunun yanında, Avrupa genelinde de son ekonomik görünüme ilişkin bilgi veren şubat ayı HCOB imalat ve hizmet sektörleri nihai PMI verileri takip edilecek.

Asya tarafında ise, cuma günü Çin'de ekonominin seyrine ilişkin sinyal verecek olan şubat ayı imalat sektörü ve imalat dışı resmi PMI verileri ve küçük ve orta ölçekli firmaların faaliyetlerinin seyrine ilişkin sinyal verecek olan şubat ayı Caixin imalat sektörü PMI verisi izlenecek.

Yurt içinde ise, çarşamba günü ocak ayı dış ticaret dengesi verisi ve şubat ayı ekonomik güven endeksi, perşembe günü ocak ayı hizmet üretici fiyat endeksi ve geçen yılın dördüncü çeyreğine ilişkin GSYH büyüme verileri ve cuma günü ise şubat ayı S&P Global/İSO imalat sektörü PMI verisi takip edilecek. Bunun yanında, perşembe günü Hazine ve Maliye Bakanlığı tarafından Mart-Mayıs dönemine ilişkin 3 Aylık İç Borçlanma Stratejisi Raporu yayınlanacak. Ayrıca perşembe günü TCMB'nin geçen haftaki PPK toplantısına ilişkin özetleri yayınlanacak.

Ticaret Bakanlığı tarafından yayınlanan ocak ayı geçici dış ticaret dengesi verilerine göre, ocak ayında ihracat aylık bazda %13 oranında azalışla 23 milyar USD'den 20 milyar USD seviyesine gerilemişti. Aylık ithalat ise ocak ayında %9,8 oranında azalışla 29 milyar USD'den 26,2 milyar USD seviyesine gerilemişti. Bu kapsamda, ocak ayında aylık bazda dış ticaret açığı ise %2,2 oranında artışla 6 milyar USD'den 6,2 milyar USD seviyesine hafif yükselmişti.

Güven endekslerinin alt kalemleriyle hesaplanan ocak ayı ekonomik güven endeksi aylık bazda %3,1 oranında artışla 96,41'den 99,39'a yükselmekle birlikte 100 iyimserlik eşik değerinin altındaki seyrini yedinci aya taşımıştı.

Ekonomi, başta özel ve kamu tüketimi olmak üzere yatırım kaleminin de desteğiyle 3. çeyrekte bir önceki yılın aynı dönemine göre (yıllık bazda) %5,9 büyüme ile piyasa beklentisi olan %5,3'ün üzerinde büyüme gerçekleştirmişti. 3. çeyrekte mevsim ve takvim etkilerinden arındırılmış GSYH ise, çeyreksel bazda %0,3 büyüme kaydetmişti, piyasa beklentisi ise üçüncü çeyrekte ekonominin, çeyreklik bazda %1 seviyesinde büyümesi yönündeydi. Bloomberg Anketi'ne göre dördüncü çeyrekte ise ekonominin, medyan tahmini olarak çeyreklik bazda %0,3 seviyesinde büyümesi beklenirken, yıllık bazda ise büyüme hızının %5,9'dan %3,5 seviyesine yavaşlaması bekleniyor.

Ocak ayı S&P Global/İSO imalat sektörü PMI, 47,4'ten 49,2 seviyesine yükselerek imalat sektöründe daralmanın yavaşladığına işaret etmekle birlikte daralma bölgesindeki seyrini yedinci aya taşımıştı, bunun yanında imalat sektörü faaliyetinde son dört aydaki en yavaş daralmaya işaret etmişti.

Şirket haberleri

İş GYO (ISGYO, Sınırlı Negatif): İş GYO'nun 2023 yılındaki net dönem karı 2022 yılına göre %64 oranında düşerek 3.131mn TL'ye gerilemiştir. Yatırım amaçlı gayrimenkul değerleme gelirinin 2022 yılındaki 7.229mn TL'den geçtiğimiz yıl 1.767mn TL'ye gerilemesi kar düşüşünde önemli bir faktör olmuştur. Diğer yandan, Şirket'in 2023 yılındaki satış gelirleri yıllık bazda %14 oranında gerileyerek 1.254mn TL'ye düşse de maliyetlerdeki %50'lik azalışla birlikte brüt kar %15 artış göstermiş ve 2023 yılında 933mn TL olarak gerçekleşmiştir. Brüt kar marjı ise %55,8''den %74,4'e çıkmıştır. Bu arada satış gelirleri tarafında; kira gelirleri (Üst hakkı gelirleri dahil) 2023 yılında 872mn TL gerçekleşerek yıllık %21 oranında artarken, konut satış gelirleri 265mn TL (2022: 654mn TL) olmuştur. Öte yandan, 2022 yılında 690mn TL gerçekleşen finansman gideri 2023 yılında 1.491mn TL'ye çıkmıştır. Son olarak, şirket 2023 yılında (TMS 29 kaynaklı) 1.013mn TL'lik net parasal pozisyon kazancı kaydemiştir (2022:1.901mn TL).

Europower Enerji (EUPWR, Sınırlı Pozitif): Şirket Letonya'da yerleşik bir firmadan muhtelif sayıda ve özellikte ''Dağıtım Trafosu'' siparişi almıştır. Sipariş bedeli 3mn EUR'dur.

Astor Enerji (ASTOR, Pozitif): Şirket Irak'ta yerleşik iki ayrı firma ile 22.02.2024 tarihinde toplamda 16,5mn USD tutarında "transformatör" satış sözleşmeleri imzalamıştır.

Sektör haberleri

Demir-Çelik: Merkezi Brüksel'de bulunan Dünya Çelik Birliği, ocak ayı ham çelik üretim verilerini açıkladı. Buna göre, küresel ham çelik üretimi, ocakta 2023'ün aynı dönemine göre %1,6 azalarak 148,1 milyon tona geriledi.

Diğer şirket haberleri

BMS Birleşik Metal (BMSTL): Şirket yüksek katma değerli ürün grubundan Vitech ve Vizal markası ile Avrupa'ya tel ihracatına başlamıştır. Tarım sektörüne yönelik, özel olarak üretilen galvanizli ve zinc-alu tellerin Avrupa'ya ihracatının aylık 300 ton olması hedeflenmiştir.

CVK Maden İşletmeleri (CVKMD): Şirketin bağlı ortağı Hayri Ögelman Madencilik, yurt dışında yerleşik bir şirket ile "Maden Cevheri Satışı" konusunda anlaşmıştır. Siparişin toplam bedeli yaklaşık 32mn TL'dir.

Gelecek Varlık Yönetimi (GLCVY): Şirket, Garanti Bankası'nın 23.02.2024 tarihinde gerçekleştirdiği tahsili gecikmiş alacak satışında, satışa çıkarılan 2 portföyden 531,8mn TL anapara büyüklüğündeki 1 bireysel portföyün ihalesini en yüksek teklifi vererek kazanmıştır.

Matriks Bilgi Dağıtım (MTRKS): Şirket finans sektörüne yönelik yazılımlar başta olmak üzere yazılım geliştirme konusunda faaliyetler yürütmek üzere %50 payı Matriks Bilgi Dağıtım'a, %28,5 payı Nihat Erim İnceoğlu'na, %19 payı Mehmet Ali Önal'a ve %2,5 payı Evren Başer'e ait olmak üzere 1mn TL sermayeli Cronexis Teknoloji Anonim Şirketi unvanlı şirketin kurulmasına, şirkete ortak olarak 500 bin adet pay karşılığı 500 bin TL sermaye konulmasına, kuruluş işlemleri için resmi makamlardan gerekli izinlerin alınmasına karar vermiştir.

Panelsan (PNLSN): Şirket ile Ankara merkezli iki müşterisi arasında 21.02.2024 tarihinde 2mn USD tutarında sipariş sözleşmesi imzalamıştır.

Pasifik Donanım ve Yazılım (PATEK): Yönetim Kurulu gerçekleştirdiği toplantıda, TİTRA Teknoloji'nin %51 hissesini, hazırlatılan değerleme raporu kapsamında tespit edilen 478,2mn TL bedel ile satın almaya ve hisse devir sürecinin başlatılmasına karar vermiştir. TİTRA Türkiye'nin ilk insansız helikopteri olarak envantere alınmış Alpin ile adını duyurmuş olup, askeri ve sivil kullanıma uygun insansız hava araçları sistemleri, akıllı sağlık sistemleri, akıllı şehirler, yapay zeka, siber güvenlik teknolojileri, büyük veri (big data) analizi gibi alanlarda inovatif projelerini devam ettirmektedir.

Platform Turizm (PLTUR): Şirket 2024 yılı özel sektör personel taşıma projeleri kapsamında üç ayrı sanayi kuruluşu ile toplamda 50mn TL'lik sözleşme imzalamıştır.

Kaynak: Ziraat Yatırım

Hibya Haber Ajansı