Sabah stratejisi

*Yeşil ok olumluyu kırmızı ok olumsuzu göstermektedir.

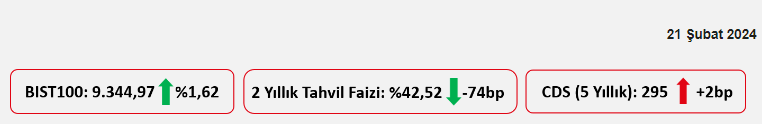

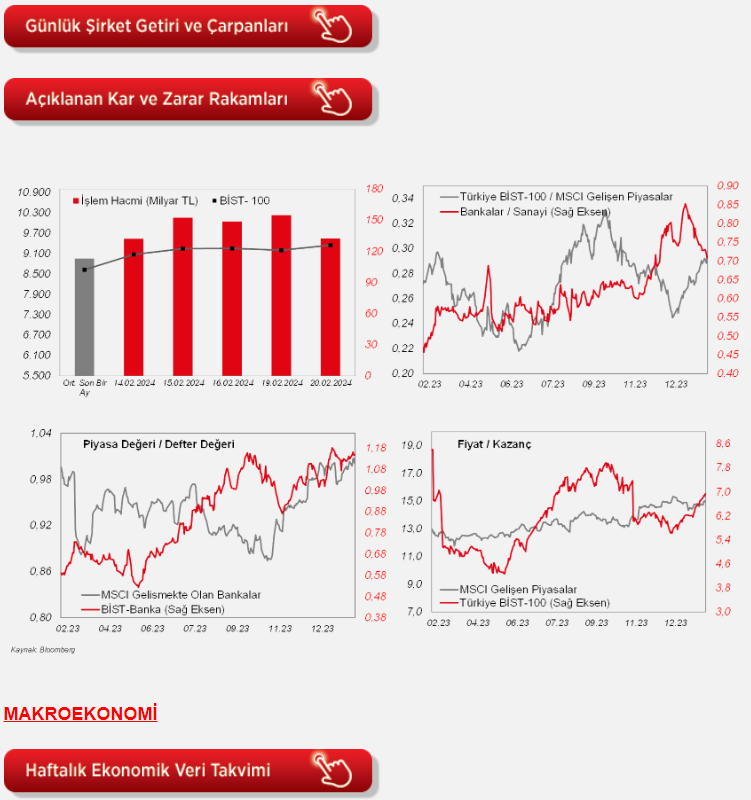

Dün BİST100'de kapanış 9.345 seviyesinden gerçekleşti ve günlük yükseliş %1,6 olarak hesaplandı. İşlem hacminin 132,3 milyar TL'yi gösterdiği günde 83 hisse günü pozitif bölgede tamamladı. Bilişim, turizm ve banka endekslerinin pozitif ayrıştığı ortamda sigortacılık endeksi baskı altındaydı. Endekse katkı olarak en yüksek etkiyi sağlayan ilk 3 hisse AKBNK, ISCTR ve YKBNK olarak sıralandı. Yurtdışına baktığımızda, dün ABD borsaları, Fed'den faiz indirimlerine ilişkin beklentilerin ötelendiği ve bugün piyasaların kapanışından sonra Nvidia'nın son çeyrek finansal sonuçlarının beklendiği ortamda Nasdaq %0,9 oranında geriledi. Bu sabah vadelilerde baskı devam ediyor. Diğer yandan, Asya'da karışık bir görüntü varken, Çin Şanghay ve Hong Kong borsaları pozitif tarafta seyrediyor. Avrupa vadelileri de genel olarak pozitif. BIST100'ün de güne hafif alıcılı bir görüntüyle başlamasını ve gün içerisinde 9.500 bölgesini hedeflemesini bekliyoruz. Yakın destek ise 9.280 civarında. Yurtiçinde ve Avrupa gölgesinde bugün tüketici güven endeksi izlenecek. ABD'de, FOMC toplantı tutanakları, para politikasının geleceğine yönelik olası yeni sinyaller açısından dikkatle takip edilecek. Merakla beklenen Nvidia'nın finansalları sonrasında ise oynaklık artabilir.

Yurt içinde, TÜİK tarafından ocak ayı yurt dışı üretici fiyat endeksi (YD-ÜFE) verisi yayınlandı. Yurt dışına ihraç edilen ürünlerin üretici fiyat değişimlerini ölçen yurt dışı üretici fiyat endeksinin (YD-ÜFE) aylık bazda artış hızı ocak ayında %2,28'den %4,57 seviyesine hızlanarak son altı ayın en güçlü artışını kaydederken, yıllık bazda ise %58,40'tan %59,27 seviyesine yükseldi ve böylece son yedi ayın en yüksek seviyesinde gerçekleşti.

Ayrıca TCMB tarafından aralık ayı uluslararası yatırım pozisyonu istatistikleri yayınlandı. Net uluslararası yatırım pozisyonu, bir ülkenin yurt dışı finansal varlıkları ile yurt dışına olan finansal yükümlülükleri arasındaki fark olarak adlandırılmaktadır. Net uluslararası yatırım pozisyonu açığı geçen yılın üçüncü çeyreğinin sonundaki (eylül ayının sonundaki) -304 milyar USD'den 18,8 milyar USD'lik azalışla dördüncü çeyreğin sonu (aralık ayının sonu) itibarıyla -285,2 milyar USD seviyesine geriledi, uluslararası yatırım pozisyonu/GSYH oranı ise -%28,3 seviyesinden -%26,5 seviyesine geldi. (GSYH verisi olarak 3. çeyrek kümülatif verisi kullanıldı).

Yurt dışında bugün veri takvimine bakıldığında,

ABD tarafında, piyasaların odak noktasında, TSİ 22'de Fed'in ocak ayı FOMC toplantısına ilişkin tutanaklar olacak. Fed, son toplantısında beklentilerle uyumlu olarak federal fonlama faiz aralığını %5,25-%5,50 bandında sabit tutmuştu ve böylece üst üste dört toplantıda faizleri değiştirmemişti, kararın oybirliğiyle alındığı görülmüştü. Ayrıca Fed, faiz indirimine açık olduğuna, ancak indirimin hemen olmayacağına yönelik sinyal vermişti. Fed Başkanı Powell ise, ekonominin beklendiği gibi seyretmesi durumunda bu yıl faiz indirimlerine başlamanın uygun olacağına inandıklarını belirtmişti. Bununla birlikte Powell, Fed'in, enflasyonun sürdürülebilir biçimde %2'lik hedefe ulaşmadan faiz indirimine başlamak istemediğini, mart ayında faiz indirimi beklemediklerini ve Fed'in marta kadar faiz indirimi konusunda yeterli güvene sahip olamayacağını belirtmişti. ABD'de son açıklanan ocak ayı TÜFE ve ÜFE verilerinin beklentilerin üzerinde gelmesinin ardından piyasalarda Fed'den bu yıl beklenen ilk faiz indirimi ötelenirken beklenen toplam faiz indirimi miktarında da azalışlar gözlenmişti. Bu kapsamda, bu hafta yayınlanacak Fed'in toplantı tutanakları para politikasının geleceğine yönelik olası yeni sinyaller açısından dikkatle takip edilecek.

Avrupa tarafında ise, Euro Bölgesi'nde şubat ayı öncü tüketici güveni verisi TSİ 13'te yayınlanacak. Bölgede ocak ayına ilişkin tüketici güveni verisi, Şubat 2022'den bu yana en yüksek seviye olan -15,1 seviyesinden -16,1 seviyesine gerilemişti, bununla birlikte negatif bölgedeki zayıf seyrini sürdürmüştü. Şubatta ise tüketici güveninin -15,7 seviyesine hafif toparlanması beklenmekte.

Yurt içinde ise, TSİ 10'da TÜİK tarafından aralık ayı tarımsal girdi fiyat endeksi verisi yayınlanacak. Kasım ayı tarımsal girdi fiyat endeksi endeksinin artış hızı, %2,06'dan %1,44'e yavaşlayarak son altı ayın en düşük seviyesinde kaydedilirken, yıllık ise %40,11'den %38,82 seviyesine gerilemişti ve böylece son dört ayın en düşük seviyesinde gerçekleşmişti.

Ayrıca TSİ 10'da TÜİK tarafından şubat ayı tüketici güven endeksi verisi yayınlanacak. Mevsim etkilerinden arındırılmış tüketici güven endeksi, ağustosta aylık bazda %15,1 oranında azalışla rekor hızda düşüş kaydetmesinin ardından eylül ayında %5,1, ekim ayında %4,4, kasım ayında %1,1 ve aralık ayında %2,6 oranında artış sonrasında ocak ayında ise %3,9 oranında artışla son beş ayda toparlanmayı sürdürmüştü ve böylece son yedi ayın en yüksek seviyesinde kaydedilmişti.

Şirket haberleri

Astor Enerji (ASTOR, Sınırlı Pozitif): Şirket, Burkina Faso'da yerleşik bir firma ile 3,9mn EUR tutarında "dağıtım transformatörü ve beton köşk" satış sözleşmesi, Hollanda'da yerleşik bir firma ile 1mn EUR tutarında "güç transformatörü" satış sözleşmesi imzalamıştır.

Diğer şirket haberleri

Agrotech (AGROT): Şirketin yönetim kurulu, yeni pazarlara açılmak, ürün portföyünü genişletmek ve uluslararası iş ortaklıkları kurmak gibi sürdürülebilir bir büyüme hedefliyor. Bu kapsamda, şirket, 1 milyar TL'lik alım sözleşmesi imzalamış olduğu Hünnap markasının da dünya pazarında yer alması için; Birleşik Arap Emirlikleri'nde Dubai merkezli Agrotech Global'in kurulmasına oybirliği ile karar vermiştir.

Öte yandan, Şirket paylarının Borsa İstanbul'da 1 yıl süre ile geri alım işlemlerinin başlatılmasına, Borsa İstanbul kanalından en fazla 10mn adet lot veya 500mn TL tutarında hisselerin payların geri alınmasına, geri alım için ayrılacak fonun, Şirket'in mevcut kaynaklarından karşılanmasına karar verilmiştir.

Global Yatırım Holding (GLYHO): Şirketin dolaylı bağlı ortaklığı Global Ports Holding Plc'nin Ocak 2024'e ilişkin yolcu istatistiklerine göre Ocak 2024'te Şirket limanlarına gelen gemi sayısı 2023 yılı Ocak ayı ile aynı seviyede gerçekleşirken, yolcu hareketleri de 2024 yılı Ocak ayında 2023 Ocak seviyesinin %17 üzerinde gerçekleşmiştir. Limanlara gelen gemilerin doluluk oranları konsolide bazda Aralık 2023'te %105 olarak gerçekleşmiştir.

Hun Yenilenebilir Enerji (HUNER): Şirket bağlı ortaklıklarından Kayen Heta Enerji Elektrik'e ait Bağbaşı Hidro Elektrik Santrali'nde 23.05.2022 tarihinde meydana gelen heyelan kapsamında; Heyelan tazminat ödemelerinin yapılması için arsa sahipleriyle toplam 8,1mn TL karşılığında 24 adet anlaşma protokolü imzalanmıştır.

Kafein Yazılım (KFEIN): 20.02.2024 tarihinde Şirket ile nihai müşteri Suudi Arabistan merkezli Najm Insurance olmak üzere Al Moammar Information Systems Co. arasında "Veri Gizliliği ve Güvenliğinin Sağlanması" hizmetine ilişkin 369bin USD bedelli sözleşme imzalanmıştır. Proje süresi 2 yıldır.

Klimasan Klima (KLMSN): Şirketin 19.12.2023 ve 19.02.2024 tarihinde yapmış olduğu özel durum açıklamalarıyla, Şirketin dolaylı hakim hissedarı olan Brezilya'da yerleşik Metalfrio Solutions SA'nın sermaye artırımı ile ilgili bilgilendirme yapılmıştı. Şirket sermayesinin %68,75'ine sahip olan hakim ortak Metalfrio Solutions SA'dan Şirkete gelen bilgilendirmeye göre; Metalfrio Solutions SA'nın sermayesi yaklaşık 138,7mn EUR artmıştır. Bu çerçevede yukarıda açıklanan sermaye artışı sonrasında Marcelo Faria de Lima'nın Şirket nihai dolaylı hakim ortak pay oranı %36,03'den %23,54'e ve Erwin Theodor Herman Louise Russel'ın Şirket nihai dolaylı hakim ortak pay oranı %28,55'ten %18,65'e düşmüştür. Son olarak, yapılan sermaye artışı sonrasında Marssani Fundo De Investimento Em Direitos Creditórios Não Padronizados Şirketi'nin Şirket nihai dolaylı hakim ortak pay oranı %19,99 olmuştur

Netaş Telekomünikasyon (NETAS): Şirket, Turkcell'in bağlı ortaklığı Superonline'dan, ZTE WiFi 6 Home Gateway Modem ürün projesi kapsamında 5mn CNY tutarında sipariş almıştır.

Sanica Isı Sanayi (SNICA): Şirketin daha önce yaptığı özel durum açıklamasına istinaden Sanica Benelux BV'nin 3,5mn Euro tutarındaki sermaye ödemesi 20.02.2024 tarihinde gerçekleştirilmiştir.

Kaynak Ziraat Yatırım

Hibya Haber Ajansı