Düzeltme – Sabah stratejisi

(Kaynağından düzeltme)

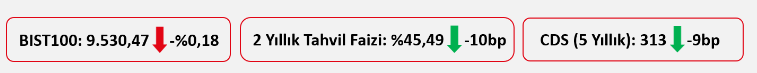

*Yeşil ok olumluyu kırmızı ok olumsuzu göstermektedir.

Dün güne alıcılı başlayan endeks bu seyrini sürdüremedi. 9.504 – 9.717 arasında hareket eden BIST100 günü 9.530 seviyesinden %0,2 oranında düşüşle tamamladı. Endekste 60 hisse günü negatif bölgede tamamladı. Puan bazlı endekse düşüşe en fazla etki eden hisseler olarak FROTO, BIMAS ve THYAO öne çıkarken; TCELL, GARAN ve YKBNK ise düşüşü sınırlayan hisseler oldu. Öte yandan, Bankacılık endeksi (XBANK) %1,1 oranında artarak endeksten pozitif ayrışırken, Gayrimenkul endeksi (XGMYO) %2,1 oranında düşüş kaydetti. BIST100'ün bugüne ise yatay bir görüntüyle başlamasını bekliyoruz. Bu sabah yurtdışı piyasalardaki fiyatlamalara bakıldığında, ABD vadelileri hafif artıda seyrederken, Japonya Hariç MSCI Asya Pasifik endeksi %1 oranında yükseliyor. Dün ABD borsaları günü negatif bölgede kapatmışlardı. Bugünkü veri takviminde, yurtiçinde konut satışları; yurtdışında ise ABD haftalık işsizlik maaşı verisi öne çıkıyor.

Avrupa tarafında, ECB'nin para politikasına yön veren enflasyon verilerinden, Euro Bölgesi'nde mart ayı nihai TÜFE verileri takip edildi. Buna göre, Euro Bölgesi'nde manşet TÜFE aylık bazda martta %0,6 oranında artışın ardından martta öncü veriyle uyumlu olarak %0,8 artışla son bir yılın en güçlü artışını sergiledi. Yıllık bazda TÜFE ise martta %2,6'dan %2,4 seviyesine geriledi ve böylece son dört ayın en düşük seviyesinde gerçekleşti. Bölgede çekirdek TÜFE ise, yıllık bazda martta öncü veriyle uyumlu olarak %3,1'den %2,9 seviyesine hafif geriledi, bununla birlikte Şubat 2022'den bu yana en düşük seviyede kaydedildi.

Diğer yandan, İngiltere'de BoE'nin para politikasına yön veren mart ayına ilişkin TÜFE verileri izlendi. İngiltere'de aylık bazda manşet TÜFE mart ayında bir önceki aya benzer şekilde %0,6 oranında artış kaydederek beklentilerin (%0,4 artış) üzerinde kaydedildi, yıllık bazda ise %3,4'ten %3,2 seviyesine hafif yavaşladı ve böylece Eylül 2021'den bu yana en düşük seviyelerdeki seyrini sürdürdü, beklentiler ise %3,1 seviyesine yavaşlaması yönündeydi.

- İngiltere'de çekirdek TÜFE ise aylık bazda martta bir önceki aya benzer şekilde %0,6 oranında artış kaydetti ve beklentilerin (%0,3 artış) üzerinde gerçekleşti, yıllık bazda ise %4,5'ten %4,2 seviyesine yavaşladı ve böylece Aralık 2021'den bu yana en düşük seviyede kaydedildi, beklentiler ise %4,1 seviyesine yavaşlaması yönündeydi.

Yurt içinde ise, TCMB tarafından şubat ayı ödemeler dengesi verisi yayınlandı. Aylık bazda şubat ayında dış ticaret açığındaki kısmi artış ve net hizmet gelirlerindeki kısmi azalışın (özellikle net seyahat gelirlerindeki azalışın) etkisiyle aylık cari denge 3,27 milyar USD ile beklentilerin (3,70 milyar USD) hafif altında açık verdi, ocakta ise 2,52 milyar USD açık vermişti.

- 12 aylık kümülatif verilere göre cari açık ise, ocak ayındaki 37,6 milyar USD'den şubat ayı itibarıyla 31,8 milyar USD seviyesine iyileşti. Böylece 12 aylık kümülatif bazda cari işlemler açığı Mayıs 2023'te 60,1 milyar USD'ye ulaşmasının ardından 9 aylık dönemin sonunda Şubat 2024 itibarıyla 28,3 milyar USD'lik iyileşme kaydetti. Özellikle, 12 aylık kümülatif bazda cari açıktaki belirgin iyileşmede, geçen yılın ocak ve şubat aylarındaki rekor seviyelerde gerçekleşen aylık 10,4 milyar USD'lik ve 9 milyar USD'lik cari açığın hesaplama dışı kalmasının (baz etkisi) kaynaklı olduğu gözlenmekte. 12 aylık kümülatif cari denge/GSYH oranı ise, Mayıs 2023'te %5,9 seviyesine ulaşmasının ardından Şubat 2024 itibarıyla %2,8 seviyesine iyileşmiş durumda, ocak ayında ise %3,4 seviyesinde gerçekleşmişti (2023 yılı GSYH verisi alındı).

- Aylık bazda altın ve enerji hariç cari işlemler fazlası ise ocak ayındaki 3,6 milyar USD'den şubat ayında 2,1 milyar USD'ye geriledi. 12 aylık kümülatif bazda altın ve enerji hariç cari işlemler fazlası ise, Ocak 2023'te 50,7 milyar USD'ye ulaşmasının ardından gerilemeyi sürdürerek Şubat 2024 itibarıyla 36 milyar USD seviyesinde gerçekleşti.

Ayrıca TÜİK tarafından yayınlanan inşaat maliyet endeksinin aylık bazda artış hızı ocakta ulaştığı rekor seviye olan %15,70'ten şubatta %3,41 seviyesine yavaşlarken, yıllık bazda ise %67,87'den %70,05 seviyesine yükseldi ve böylece son bir yılın en yüksek seviyesinde kaydedildi.

Yurt dışında bugün veri takvimine bakıldığında,

ABD tarafında, istihdam piyasası verilerinden, haftalık yeni işsizlik maaşı başvuruları verisi TSİ 15.30'da izlenecek.

Ayrıca ABD'de konut piyasası verilerinden TSİ 17'de ikinci el konut satışları verileri takip edilecek.

Yurt içinde ise, TSİ 10'da TÜİK tarafından mart ayı konut satışları istatistikleri yayınlanacak.

Şirket haberleri

Eczacıbaşı İlaç (ECILC, Sınırlı Pozitif): Şirket'in 2023 yılı ana ortaklık net dönem karı 2.740mn TL olarak açıklanmıştır. Şirket, 2022 yılında 2.983mn TL ana ortaklık net dönem karı kaydetmişti. Şirketin satış gelirleri 2023 genelinde 2022'ye göre %86,9 oranında artarak 6.479mn TL olmuştur. Aynı dönemde satışların maliyeti de %79,7 oranında yükselerek 4.292mn TL'yi göstermiştir. Böylece brüt karı %103,1 oranında artarak 2.188mn TL'ye ulaşmıştır. Brüt kar marjı ise yıllık 2,7 puanlık artışla %33,8 olarak gerçekleşmiştir. Aynı dönemde operasyonel giderler %90 oranında artmış ve 1.897mn TL'yi göstermiştir. Diğer faaliyetlerden ise 2023'te net 604mn TL gelir kaydedilmiş (2022: 1.050mn TL net gelir) ve bunlara bağlı olarak da 895mn TL faaliyet karı oluşmuştur. Diğer taraftan, 2023 FAVÖK'ü ise %213,3 oranında artışla 802mn TL'yi göstermiştir. Şirket bu dönemde yatırım faaliyetlerinden finansal yatırımlar gerçeğe uygun değer değişimi kaynaklı 3.061mn TL'lik gelir kaydetmiştir. Diğer taraftan 2023'de kur farkı giderleri kaynaklı olarak net finansman giderleri 1.901mn TL olmuştur. 2023'te 1.138mn TL parasal kazanç (2022: 1.546mn TL parasal kayıp) açıklamıştır. 362mn TL'lik vergi gideri sonrasında 2023 yılı ana ortaklık net dönem karı 2.740mn TL olarak gerçekleşmiştir.

Emlak Konut GYO (EKGYO, Sınırlı Negatif): Şirket enflasyona göre düzenlemiş mali tablolarını açıklamıştır. Buna göre, Emlak Konut GYO 2023 yılını 4.074mn TL konsolide net zarar ile kapatmıştır. 2022 yılında 905,1mn TL net kar yazılmıştı. Şirket'in satış gelirleri 2023 yılında 28.496mn TL gerçekleşerek yıllık %34,3 artış gösterirken, brüt kar %66,6 oranında yükselmiş ve 8.494mn TL olarak gerçekleşmiştir. Brüt kar marjı da 5,8 puan artarak %29,8'e çıkmıştır. Öte yandan, faaliyet giderleri %88,4 oranında artarak 4.003mn TL'ye (1 milyar deprem bağışı) yükselirken, esas faaliyetlerden net diğer giderler, arsa ve konut stokları değer düşüklüğünün önemli etkisiyle, 755mn TL olmuştur. 2022 yılında 2.227mn TL esas faaliyetlerden net diğer gelir yazılmıştır. 2.397mn TL'lik net finansman gelirine (2022: 645mn TL net gider) karşın 10.362mn TL'lik net parasal kayıp (2022: 3.711mn TL net parasal kayıp) sonrasında 2023 yılında 4.074mn TL'lik net zarar yazılmıştır. Öte yandan, Emlak Konut GYO, net dönem zararından ötürü temettü dağıtımı yapılmamasına karar vermiştir.

Türk Telekom (TTKOM, Nötr): Türk Telekom'un 2023 yılı net dönem karı (TMS 29 etkisi dahil) 16.422mn TL ile 2022 yılına göre %137,7 artış kaydetmiştir. Şirketin satış gelirleri 2023 genelinde 2022'ye göre %9,6 oranında artmış ve 100.185mn TL olmuştur. Satışların maliyeti %11,3 artarken, brüt kar %4,1 artışla 21.869mn TL'ye ulaşmıştır. Brüt kar marjı ise 1,2 puan azalarak %21,8 olmuştur. 2023 yılı operasyonel giderleri 2022'ye göre %16 artmıştır. 2023'de diğer faaliyetlerden 2.027mn TL net gider kaydedilmiştir. (2022'deki diğer faaliyet giderleri net 1.082mn TL idi.) Böylece, faaliyet zararı 2022'deki 1.359mn TL'den 2023'de 4.858mn TL'ye yükselmiştir. 4.632mn TL'lik yatırım faaliyetlerinden net gelir, 387mn TL'lik TFRS 9'a ilişkin gider sonrasında finansman öncesi faaliyet zararı 613mn TL'yi göstermiştir. Diğer taraftan Şirket'in 2023 yılı FAVÖK'ü 2022'ye göre %7,9 azalışla 33.523mn TL'ye gerilemiştir. FAVÖK marjı ise 6,4 puanlık gerilemeyle %33,5 olarak gerçekleşmiştir. Şirketin 2023 yılı net finansman giderleri (çoğunlukla kur farkı ve vadeli piyasa işlemleri kaynaklı) 19.526mn TL olmuştur. 2022'deki net finansman gideri 19.168mn TL idi. 23.568mn TL'lik parasal kazanç (2022: 23.505mn TL) ve 12.991mn TL'lik vergi geliri sonrası (enflasyon muhasebesinin yasal hesaplara ilk kez uygulanmasının dolaylı etkisi sayesinde), net dönem karı 2022'ye göre %137,7 artarak 16.422mn TL olmuştur. Bunlara bağlı olarak, net kar marjı 8,8 puan artışla %16,4 seviyesine yükselmiştir.

Türk Telekom TMS 29 etkisi hariç bazı finansal kalemlerini de açıklamıştır. Buna göre 2023 satış gelirleri 2022'ye göre %69,2 artmış ve 81.270mn TL olmuştur (4Ç2022: 15.287mn TL, 4Ç2023: 25.708mn TL – 4Ç2023 Piyasa Beklentisi:25.932mn TL idi). 2023 dönemi FAVÖK'ü 27.297mn TL ile 2022'nin %42,6 üzerinde gerçekleşmiştir (4Ç2022: 5.594mn TL, 4Ç2023: 8.501mn TL – 4Ç2023 Piyasa Beklentisi:8.429mn TL idi). 4Ç2023 FAVÖK marjı %33,1 olarak hesaplanmakta olup, deprem ve tek seferlik etkiler hariç tutulduğunda bu oran %35,9'u göstermektedir. 2023 net dönem karı ise 2022'ye göre %60,7 artmış ve 6.645mn TL olmuştur (4Ç2022: 1.011mn TL, 4Ç2023: 2.097mn TL – 4Ç2023 Piyasa Beklentisi:1.703mn TL idi).

Şirket 2024 yılına ilişkin beklentilerini de açıklamıştır. Buna göre, 2024 yılı gelir büyümesi hedefi (UFRYK 12 Hariç) %11-13 arasında olup (enflasyon beklentisi %42), FAVÖK marjı hedefi yaklaşık %36-38 ve yatırım harcamalarının satış gelirlerine oranı hedefi ise yaklaşık %27-28 seviyesindedir.

Tekfen Holding (TKFEN, Negatif): Şirket 2023'de 1.150mn TL ana ortaklık net dönem zararı açıklamıştır. 2022 yılında 1.389mn TL ana ortaklık net dönem karı kaydedilmişti. Şirket'in satış gelirleri yıllık %21,6 oranında azalarak 43.136mn TL'ye gerilerken, brüt kar %56 oranında düşüş kaydetmiş ve 1.229mn TL'yi göstermiştir. Aynı dönemde operasyonel giderler ise %10,5 oranında artarak 3.536mn TL olmuştur. Diğer faaliyetlerden net 1.399mn TL net gider kaydeden şirketin faaliyet zararı 3.705mn TL'yi göstermiştir. 2022'de faaliyet zararı 1.249mn TL idi. 1.892mn TL yatırım faaliyetlerinden net gelir kaydedilirken, şirketin 2023'deki net finansman gideri 481mn TL olmuştur. 462,3mn TL'lik parasal kazanç (2022:315mn TL parasal kayıp) ve 623,2mn TL'lik net vergi gelirinin ardından şirketin ana ortaklık net dönem zararı 1.150mn TL olarak gerçekleşmiştir.

Torunlar GYO (TRGYO, Sınırlı Pozitif): Halen Denizbank tarafından Genel Müdürlük binası olarak kullanılan şirkete ait Torun Tower Ofis binası, 11,6milyar TL +KDV bedelle Denizbank tarafından satın alınmıştır. Değerleme firması tarafından söz konusu taşınmaz için 12,4milyar TL + KDV değer takdir edilmiştir. Ticari gayrimenkul piyasasındaki işlemlerin kısıtlı olması, büyük hacimli ve blok bir satış olması ve satış bedelinin peşin ödenmesi gerekçeleriyle söz konusu taşınmaz, değerleme firması tarafından belirlenen makul değere göre %6,57 iskonto ile satılmıştır. Tapu devri 17.04.2024 tarihinde tamamlanmıştır.

Vakıfbank (VAKBN, Nötr): İlave ana sermayeye dâhil edilebilir (AT1) tahvil ihracına ilişkin uluslararası tahvil yatırımcılarından talep toplama süreci tamamlanmış olup; nominal tutarı 550mn USD tahvil ihracı gerçekleştirilmiştir. Tahvilin getiri oranı %10,125 olarak belirlenmiş olup, ihraç 24.04.2024 tarihinde tamamlanacaktır.

Diğer haberler

Alves Koblo (ALVES): Firma Gold Bayisi ile 130,3mn + KDV (USD Kuru:32,40 ₺ – 4mn $ + KDV) Bakır ve Alüminyum iletkenli enerji kabloları satış sözleşmesi imzalamıştır.

ATP Yazılım (ATATP): Şirket takip ettiği gelişmeler ve piyasa ihtiyaçları doğrultusunda "otonom robot" ve robotik süreç otomasyonu yazılım çözüm hizmetlerine odaklanmak amacıyla çalışmalara başlayacaktır. Bu kapsamda hizmet sunacak "ATP RobotX" markası için Türk Patent ve Marka Kurumu'na başvuru yapılmıştır. Başvuruya 2 ay içerisinde itiraz gelmemesi durumunda ATP RobotX markası, Şirket adına tescil edilecektir.

Ekos Teknoloji (EKOS): TEİAŞ tarafından açılan 4 adet Mobil Trafo Merkezi ve Yedek Malzemeleri Alımı ihalesinde şirketin teklifinin değerlendirilmesi tamamlanmış olup söz konusu alım için TEİAŞ tarafından şirkete tüm iş kalemleri için sözleşme imzalama daveti iletilmiştir. İlgili sözleşme, 10 takvim günü içerisinde imzalanacaktır. İhale bedeli 463mn TL'dir.

Goodyear (GOODY): Şirket Yönetim Kurulu'nun 17 Nisan 2024 tarihli kararıyla Adapazarı fabrikası için mevcut 6 gün kesintisiz çalışma programından 7 gün çalışma programına 10 Haziran 2024 tarihi itibarıyla geçilmesine karar verilmiştir.

Öte yandan, İzmit fabrikasında 3 Haziran 2024 – 3 Temmuz 2024 tarihleri arasında envanter ayarlaması amacıyla üretime ara verilmesine karar verilmiştir.

Kalekim Kimyevi Maddeler (KLKIM): Şirket 2023'de 430,3mn TL ana ortaklık net dönem karı açıklamıştır. 2022 yılında 418,7mn TL ana ortaklık net dönem karı kaydedilmişti. Şirket'in satış gelirleri yıllık %10,6 oranında artarak 4.668mn TL'ye çıkarken, brüt kar %37,3 oranında yükseliş kaydetmiş ve 1.804mn TL'yi göstermiştir. Aynı dönemde operasyonel giderler ise %36 oranında artarak 909,5mn TL olmuştur. Diğer faaliyetlerden net 42mn TL gelir kaydeden şirketin faaliyet karı 936,7mn TL'yi göstermiştir. 2022'de faaliyet karı 663,9mn TL idi. Şirket'in 2023 FAVÖK'ü ise yıldan yıla %33,6 artışla 1.016mn TL olurken, FAVÖK marjı 3,8 puan artışla %21,8 seviyesinde gerçekleşmiştir. 142,2mn TL yatırım faaliyetlerinden net gelir kaydedilirken, şirketin 2023'deki net finansman gideri 104mn TL olmuştur. 530,8mn TL'lik parasal kayıp (2022:358,6mn TL parasal kayıp) ve 197,1mn TL'lik net vergi giderinin ardından şirketin net dönem karı 454,9mn TL olarak gerçekleşmiştir. Azınlık payları çıktıktan sonra ana ortaklık net dönem karı 430,3mn TL olarak gerçekleşmiştir.

Şirket tarafından daha önce 2024 yılına ilişkin beklentiler açıklanmıştı. Buna göre, satış gelirlerinin USD bazında %5 – %10 artması öngörülürken, FAVÖK marjı beklentisi %20- %25 aralığındaydı. Yatırım harcaması beklentisi ise 700 – 800mn TL seviyesindeydi.

Türkiye İlaç (TRILC): 01.01.2024-31.03.2024 tarihleri arasında şirket, yurtiçi yerleşik 40 ayrı Ecza deposu ve 15 ayrı Sağlık kurumu olmak üzere toplam 55 kurumla yapılan sözleşmeler neticesinde 133mn TL KDV dahil değerinde TURFLEKS markalı serum ürününün satış anlaşması yapmıştır. Sözleşme çerçevesindeki ürünlerin tahsilatları yapılmış olup, 2024 yılı içerisinde müşterilerin belirleyeceği takvime göre sevkiyatları yapılacaktır. Söz konusu satışların kamuya açıklanan son gelir tablosundaki brüt satış hasılatına oranı %7'dir.

Say Enerji (SAYAS): Şirketin ilişkili tarafı Ateş Wind Power, Nisan 2018'de yapılan çerçeve mutabakat çerçevesinde rüzgar türbinleri ve türbin kulelerinin belirli aksamlarını tedarik etmektedir. Şirket 2024 yılının ikinci çeyreğinde Ateş Wind Power'a rüzgar türbini ve türbin kulesi aksamları ile ticari mal satışlarından yaklaşık 4mn EUR hasılat elde etmeyi beklemektedir.

Sur Tatil Evleri (SURGY): Şirket portföyündeki, Antalya İli, Kepez İlçesindeki toplam 67.248 adet devremülke sahip Sur Tatil Evleri Antalya Projesinden ilk etapta satışa açılan 26.736 adet devremülkten 01.01.2024-31.03.2024 dönemi arasında KDV hariç 205mn TL karşılığı toplam 575 adet devremülkün ön satışı yapılmıştır. Geçen yılın aynı döneminde ise KDV hariç 46mn TL karşılığı 255 devremülkün ön satışı yapılmıştır. Projenin başlangıcından iş bu tarihe kadar ise ilk etaptan satışa açılan 26.736 adet devremülkten 6.487 adet devremülkün ön satışı yapılmış olup kalan 20.249 adet devremülkün satış pazarlama faaliyetleri devam etmektedir.

Kaynak Ziraat Yatırım

Hibya Haber Ajansı