Asya’da bilanço iyimserliği

GÜNÜN ÖNE ÇIKAN GELİŞMELERİ

| Zaman | Parite | Haber | Beklenti | Önceki |

|---|---|---|---|---|

| 13:00 | EUR | Çekirdek Tüketici Fiyat Endeksi (TÜFE) (Aylık) | 1,00% | |

| 13:00 | EUR | Çekirdek Tüketici Fiyat Endeksi (TÜFE) (Yıllık) | 4,80% | 4,80% |

| 13:00 | EUR | Tüketici Fiyat Endeksi (TÜFE) (Aylık) | 1,20% | |

| 13:00 | EUR | Tüketici Fiyat Endeksi (TÜFE) (Yıllık) (Eki) | 10,20% | 9,90% |

| 13:00 | EUR | Gayri Safi Yurtiçi Hasıla (GSYİH) (çeyreklik) | 1,00% | 0,80% |

| 13:00 | EUR | Gayri Safi Yurtiçi Hasıla (GSYİH) (Yıllık) | 4,10% | |

| 16:45 | USD | Chicago Satın Alma Müdürleri Endeksi (Eki) | 47 | 45,7 |

“ÖNE ÇIKANLAR”

“Asya’da bilanço iyimserliği”

Asya borsaları bilanço dönemine ilişkin iyimserlikle birlikte pozitif seyir izlerken, Cuma günü ABD borsalarının yükseliş eğilimi de bu duruma destek oluşturdu. Ancak ABD endeks vadelileri bu hafta gerçekleşecek Fed beyanatı öncesi pozitif bölgede kalmakta zorlanıyor.

Japonya’da endeks 1,7% civarında yükselirken, Hong Kong’da yükseliş 0,9% civarında sınırlı kaldı. Çin endeksi ise Cuma günü kapanışına yakın seyretti.

ABD endeks vadelileri sınırlı kayıp yaşarken, Nasdaq 0,2% düşüşle öne çıktı. Dolar endeksi ise Asya seansında sakin seyretti. ABD 10 yıllık tahvil faizi 4%’ün üzerinde hareket ediyor.

Bu hafta gerçekleşecek Fed beyanatında 75 baz puan faiz artırımı beklenirken, piyasanın asıl merak ettiği konu Aralık ve 2023’ün ilk aylarında uygulanacak politikaya ilişkin beklentiler. Bunların netlik kazanması risk iştahının daha yönetilebilir olmasına katkı sağlayacak.

ABD

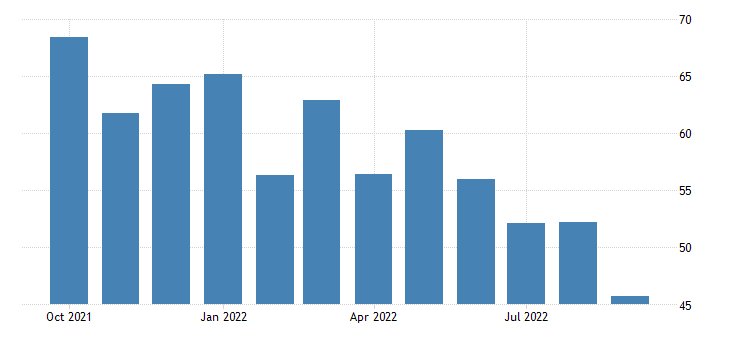

“Chicago PMI: Haftanın ilk ABD verisi”

Chicago’da işletme aktivitesi 2020’nin ilk yarısından bu yana ilk kez Ekim ayında geriledi. Resesyon riskinin ölçülmeye çalışıldığı süreçte bu tür göstergeler normalden daha fazla ön plana çıkabiliyor. Özellikle Fed para politikası patikasının resesyon riskiyle kesişme ihtimali nedeniyle veri haftanın başında yakından takip edilecek.

“Durgunluk döneminde bilanço sezonu sürüyor”

ABD ekonomisinin teknik olarak resesyona girmesine rağmen agresif faiz artırımları devam ediyor. Piyasa ekonominin sağlıklı işleyişine ilişkin ipuçları ararken, bir taraftan da şirketlerin faiz kararları ile mevcut ekonomik koşullardan ne zaman ve ne ölçüde etkilenebileceği merak ediliyor. Bu nedenle ABD’de üçüncü çeyreğe ilişkin bilanço sezonu yakından takip edilecek. Bilançolar bu haftanın ikinci yarısında bankalar ile yoğunlaşıyor. Bilanço takvimine ulaşmak için tıklayınız.

EURO BÖLGESİ

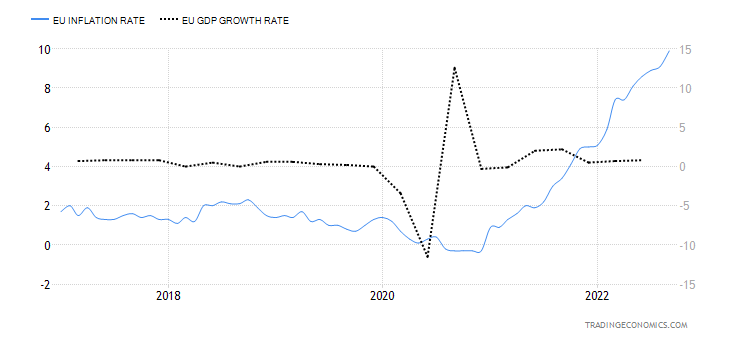

“Enflasyon ve büyüme: ECB’yi daha da sıkıştıracak mı?”

Haftanın ilk işlem gününde Euro Bölgesi için öncü büyüme ve enflasyon rakamları açıklanacak. Avrupa Merkez Bankası’nın geride bıraktığımız hafta 75 baz puan faiz artırması ardından yapılan açıklamada toplantıdan toplantıya kararlar alınacağı, yani verilere göre hareket edilebileceği belirtilmişti. Bu nedenle bir taraftan rekor bölgedeki enflasyonun nasıl seyredeceği, bir taraftan büyümenin resesyon sinyali verip vermeyeceği takip edilecek.

“FİNANSAL VARLIK PERFORMANSLARI”

‘’GÜNLÜK BORSA YORUMU’’

Borsa endeksinde satışların bankalarda yoğunlaştığını ve fazla genele yayılmadığını söylemek mümkün. Banka endeksi haftayı büyük kayıpla kapatırken XYUZO endeksinin haftayı pozitif bölgede bitirmesi bunu gösteriyor. Bankacılık endeksindeki satış baskısı yeni haftada devam edebilir ancak tepki noktalarına yaklaştığını belirtmek isteriz. Bilançolar açıklanmaya devam ediyor. Sanayi hisseleri ve Bist 100 dışı hisselerdeki hareketlilik sürebilir. Endekste direnç olarak 3900 seviyesini, destek olarak ise 3800 seviyelerini izliyoruz.

ŞİRKET HABERLERİ

ASUZU: Batum Belediyesi/Gürcistan için açılan, 65 adet dizel yakıtlı otobüs tedariği ve araçların bakımını içeren sözleşme imzalanmıştır.

SMRTG: Şirketimiz ile yurtiçinde yerleşik bir müşteri arasında KDV hariç toplam 900.900,00 ABD Doları bedel üzerinden güneş paneli satışına istinaden yurtiçi satış sözleşmesi imzalanmıştır. (Güncel baz ABD Doları/TL kuru ile toplam bedel 16.745.929,20 -TL’dir.)

PAY ALIM ve SATIM HABERLERİ

MPARK: Şirketimizce 28.10.2022 tarihinde Borsa İstanbul’da pay başına 63,90 TL – 64,80 TL (ağırlıklı ortalama 64,27 TL) fiyat aralığından toplam 70.842 TL nominal değerli MPARK payları geri alınmıştır.

SAHOL: Şirketimiz Yönetim Kurulu’nun 09.11.2021 tarihli kararı ile başlatılan pay geri alım işlemleri kapsamında; Şirketimizce 28.10.2022 tarihinde Borsa İstanbul’da pay başına 31,66 TL – 32,12 TL (ağırlıklı ortalama 31,88 TL) fiyat aralığından toplam 500.000 TL nominal değerli SAHOL payları geri alınmıştır.

Kaynak GCM Yatırım

Hibya Haber Ajansı