Borsalarda yoğun takvim öncesi karışık seyir

GÜNÜN ÖNE ÇIKAN GELİŞMELERİ

| Zaman | Parite | Haber | Beklenti | Önceki |

|---|---|---|---|---|

| 10:00 | TRY | Gayri Safi Yurtiçi Hasıla (GSYİH) (Yıllık) (3. Çeyrek) | 7,50% | 7,60% |

| 13:00 | EUR | Tüketici Fiyat Endeksi (TÜFE) (Yıllık) (Kas) | 10,40% | 10,60% |

| 13:00 | EUR | Çekirdek Tüketici Fiyat Endeksi (TÜFE) (Yıllık) (Kas) | 4,90% | 5,00% |

| 16:15 | USD | ADP Tarım Dışı İstihdam Değişikliği (Kas) | 200K | 239K |

| 16:30 | USD | Gayri Safi Yurtiçi Hasıla (GSYİH) (çeyreklik) (3. Çeyrek) | 2,70% | 2,60% |

| 18:00 | USD | Askıdaki Konut Satışları (Aylık) (Eki) | -5,20% | -10,20% |

| 18:30 | USD | Ham Petrol Stokları | -1,055M | -3,691M |

| 21:30 | USD | Fed Başkanı Powell’ın Konuşması | ||

| 22:00 | USD | Bej Kitap |

“ÖNE ÇIKANLAR”

“Borsalarda yoğun takvim öncesi karışık seyir”

Piyasalar bir tarafta Çin’de salgının yönetimine ilişkin süreci takip ederken, bir taraftan Fed Başkanı Powell’ın bu akşam gerçekleştireceği konuşmayı bekliyor. Öte yandan ABD tarafında büyüme ve Euro Bölgesi’nde enflasyon gibi kritik göstergeler açıklanacak. Bunun öncesinde Asya borsaları karışık bir seyir izledi.

Hong Kong ve Çin endeksleri kazanımlarını korumaya çalışırken, Japonya’da endeks gerileme eğilimi gösterdi. ABD endeks vadelileri ise Asya seansında yataya yakın bir seyir izledi. ABD 10 yıllık tahvil faizi 3,72% bölgesinde seyrederken, Dolar endeksi sakin seyretti.

Çin’de açıklanan resmi rakamlar, ülkede imalat ve hizmet aktivitesinin sanılandan daha da hızlı daraldığını gösterdi. Piyasalar özellikle hafta başından bu yana Çin’deki gelişmeleri yakından takip ediyor. Önce sıfır vaka politikasına yönelik şiddetli protestolar, sonra bu protestoların bastırılma süreciyle gelen yumuşama beklentileri takip edilmişti.

Petrol tarafında Çin haberlerinin etkisini azaltmasına rağmen, 4 Aralık’ta gerçekleşecek OPEC+ görüşmesi öncesi kazanımlarını koruma çabası sürüyor. Örgüt’ün üretimi tekrar kısabileceğine ilişkin spekülasyonlar fiyatların yükselişinde etkili olmuştu.

ABD

“Üçüncü çeyrek büyümesine ilişkin ikinci okuma açıklanacak”

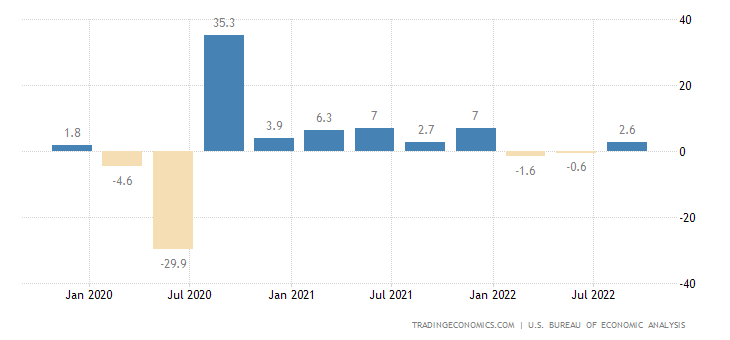

ABD ekonomiyi yılın üçüncü çeyreğinde ilk tahminlere göre 2,6% oranında büyüme gerçekleştirerek resesyon sürecinden çıkmıştı. Son çeyrek ve özellikle 2023’e ilişkin beklentiler daha karamsarken, üçüncü çeyreğe ilişkin ikinci tahminler takip ediliyor olacak. Büyüme ve büyümeye etki edebilecek faktörler, Fed’in bu konuda enflasyonu dümende görmesine rağmen daha güvercin olabileceği beklentilerine ağırlık kazandırarak piyasa üzerinde etkili olabiliyor. İkinci okumada verinin 2,7%’ye revize edilme ihtimali bulunuyor.

“Powell konuşması takip edilecek”

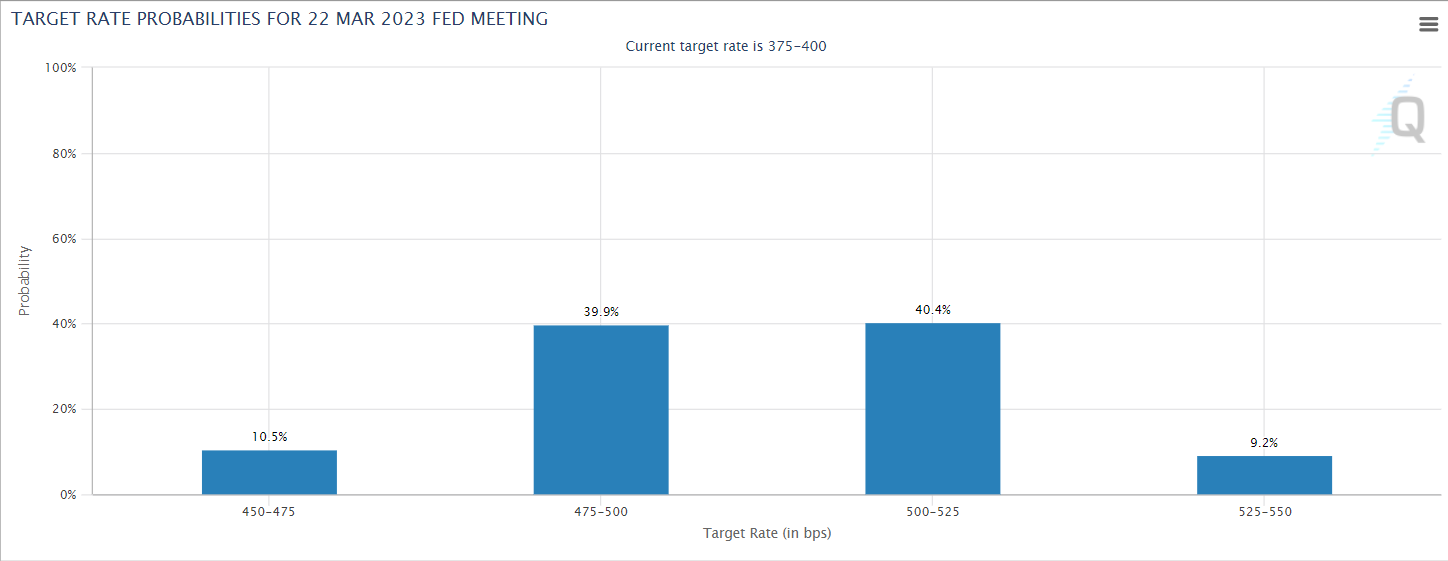

Geçtiğimiz hafta ortasında yayımlanan FOMC toplantı tutanakları, faiz artırımının yavaşlaması konusundaki görüşün ağırlık kazandığını göstererek piyasalara olumlu yansımıştı. Ancak bir önceki Fed para politikası beyanatı da piyasaları pozitif etkilemiş, ancak beyanat sonrası konuşan Powell bu iyimser tabloyu tersine çevirmişti. Powell’ın Brooking Enstitüsü’nün panelinde ekonomi ve istihdam hakkında konuşması bekleniyor. Yapacağı açıklamalar 14 Aralık’taki Fed beyanatı öncesi piyasa beklentilerini etkileyebileceği için yakından takip edilecek.

“ADP Özel Sektör İstihdamı”

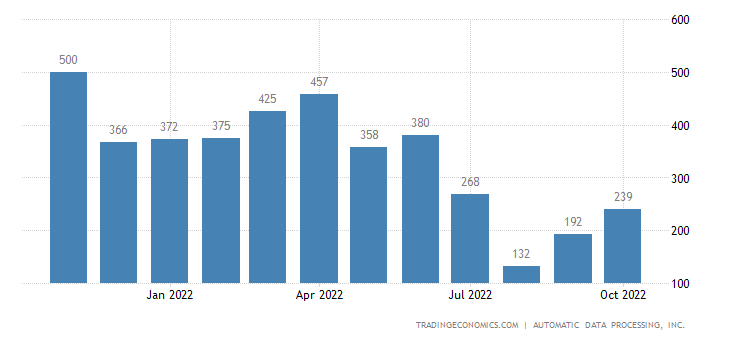

ADP’nin açıkladığı özel sektör istihdamı Ekim ayında 239 bin artarak son 3 aylık ortalamanın üzerine tırmanmayı başarmıştı. Faiz ortamının artmasıyla birlikte işverenlerin yeni işe alımlarda isteksiz olduğu biliniyor. Bunun ADP’nin hesaplamalarına nasıl yansıyacağı takip edilecek. Cuma günü açıklanacak istihdam verisiyle güçlü bir korelasyon taşımamasına rağmen, veri yine de beklentileri etkileyebiliyor.

“JOLT İş İmkanları”

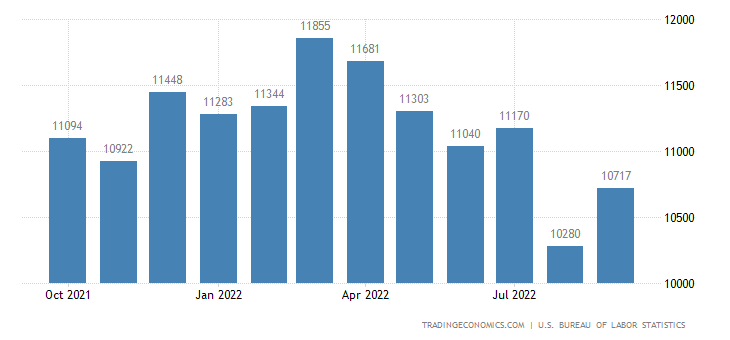

JOLTS’un açıkladığı iş imkanları verisi Ağustos ayında iş ilanlarının azalmasında işe alımlardan çok ilanların geçerliliğini yitirerek veriyi düşürdüğünü göstermişti. Eylül ayında ise düşüş trendinin sona erdiğini, 10,7 milyon iş imkanı olduğunu izledik. Ekim ayına ilişkin açıklanacak verilerde tekrar Ağustos ayına yakın rakamlar görülüp görülmeyeceği, Fed’in faiz politikasının iş imkanları üzerinde hangi derecede etki ettiğini görmemiz açısından da faydalı olabilir.

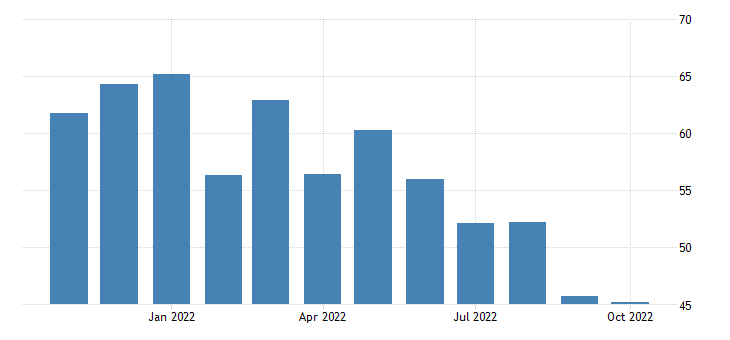

“Chicago PMI’da karamsar tablo sürüyor”

Chicago PMI, bölgedeki aktivitenin iki aydır daraldığını gösteriyordu. ABD’de üçüncü çeyrekteki toparlanmanın ardından yılın son çeyreği ve önümüzdeki yıla ilişkin beklentiler oluşturulmaya çalışılırken, bölgesel PMI verilerinin olumsuz seyri iyimser beklentiler oluşturulmasına yardımcı olmuyor. Piyasa beklentisi daralmanın devam etmesi, ancak gerilemede ivme kaybı oluşması yönünde.

EURO BÖLGESİ

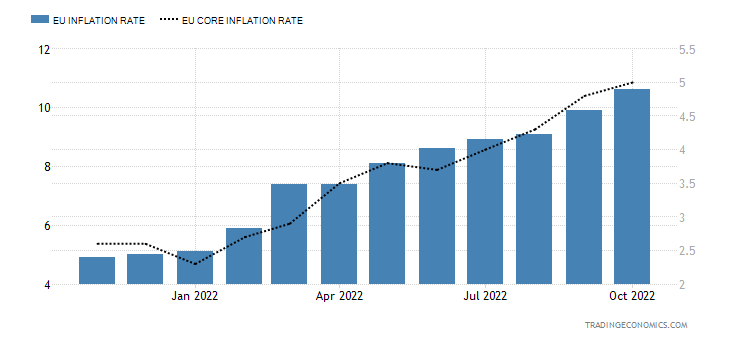

“Enflasyon verisi”

Euro Bölgesi enflasyonu 10,6% çekirdek enflasyon ise 5% ile rekorda bulunuyor. Avrupa Merkez Bankası üzerinde baskı oluşturan bu durumun ana kaynaklarından biri Rusya krizi ile enerji ve gıda fiyatlarında yaşanan artış. Banka faiz artırım sürecinde başlasa da, enflasyonun zayıflamaması nedeniyle bu döngünün devam etmesi, Banka’nın üzerinde baskının daha da artması söz konusu. Dolayısıyla enflasyonun seyri Avrupa Merkez Bankası beklentileri için en kritik gösterge.

TÜRKİYE

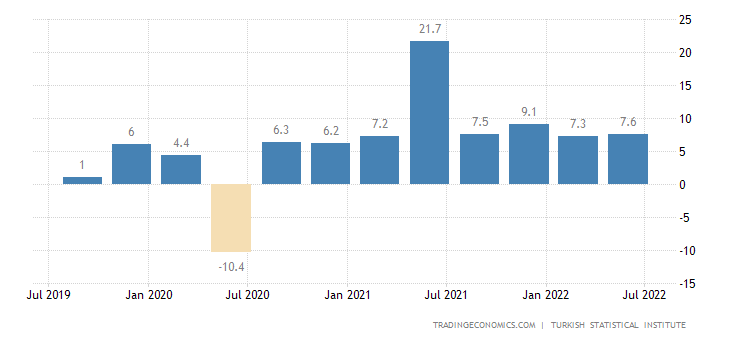

“Üçüncü çeyrek büyümesi açıklanacak”

Türkiye ekonomisi için üçüncü çeyreğe ilişkin büyüme rakamları açıklanacak. Ekonomi ikinci çeyrekte önceki yılın aynı çeyreğine göre 7,6% büyüme gerçekleştirerek piyasa beklentisini (7,5%) geçmişti.

“FİNANSAL VARLIK PERFORMANSLARI”

‘’GÜNLÜK BORSA YORUMU’’

Endeksteki pozitif hava devam ederken, 5200 hedefi teknik olarak devam ediyor. Gün içi vadede 4850 seviyesi destek olarak izlenebilir. Daha aşağıda 4700 desteği önem taşıyor. Havacılık, Demir Çelik, Kimya sektörü endeksi desteklerken, petrokimya, kimyasal ve bankalar endekste baskı yarattı. Sektörel olarak endeks üzerindeki etkilerin her gün değişmesini beklediğimizi belirtmiştik. Genel olarak Borsa için olumlu görüşümüzü koruyoruz. ABD piyasalarındaki ve Ons altındaki satış baskısının beklenenden daha yumuşak gerçekleştiğini belirtmekte fayda var. Bugün ABD büyüme verisi izlenecek. 2nci hesaplama olan veride %2.7 büyüme bekleniyor. Avrupa tarafında ise Kasım ayı TÜFE verisi izlenecek. İçeride ise 3Ç büyüme verilerini alacağız.

ŞİRKET HABERLERİ

VESTL: JCR-Eurasia Rating periyodik gözden geçirme sürecinde, Vestel Elektronik Sanayi ve Ticaret AŞ’nin konsolide yapısını değerlendirerek Uzun Vadeli Ulusal Notu’nu “A(tr)” ve söz konusu nota ilişkin görünümü ise “Stabil” olarak belirlemiştir. Şirketin Uzun Vadeli Uluslararası Yabancı ve Yerel Para Notları ve görünümleri ise “BB/Negatif” olarak belirlenmiştir.

CLEBİ: Şirketimiz Yönetim Kurulu, Hindistan’ın Yeni Delhi kentinde mukim %57,65 oranında iştiraki bulunduğu, 23.610.100 Hint Rupisi ödenmiş sermayeli, yer hizmetleri yardımcı taksi hizmetleri faaliyetleri ile iştigal eden KSU Aviation Private Limited’in (“KSU”) Hindistan’daki büyüme planları çerçevesinde öngördüğü yatırımların gerçekleştirmesi ve artan faaliyetlerinin finansmanı için ihtiyaç duyduğu 45.500.320 Hint Rupisi (yaklaşık 557.000 ABD doları) tutarındaki öz kaynağın Hindistan’da tabi olunan yasal mevzuat dahilinde primli sermaye artışı yapmak suretiyle karşılanmasına; bu çerçevede, Şirketimizce toplam 30.676.000 Hint rupisi (yaklaşık 375.000 ABD doları) ödenmesine ve Şirketimizin sahip olduğu ortaklık payının %58,70’e yükseltilmesine, bu hususta Şirketimiz tarafından yapılması gerekli bilcümle iş ve işlemlerin yapılmasına mevcudun oybirliğiyle karar vermiştir.

EKGYO: Şirketimiz projelerinden İstanbul Kartal Esentepe 1.Etap Arsa Satışı Karşılığı Gelir Paylaşımı İşi (Batı Yakası)’nin yüklenicisi ile yapılan sözleşmeye ek protokol ile 403.650.000 TL olan Asgari Şirket Payı Toplam Geliri, 1.088.518.470,98 TL’ye yükselmiştir.

YEOTK: Şirketimiz, yurtiçindeki güneş enerjisi tesislerinin arazi bedeli dahil olarak tüm izin süreçlerinin yürütülmesini kapsamında proje geliştirme ve mühendislik, ürün tedariği ve tüm inşaat, mekanik ve elektrik anahtar teslim kurulum ile tesis edilmesi kapsamında işbirliklerini sürdürmektedir. Bu minvalde, bir süredir geliştirmekte olduğumuz Ankara’da bulunan toplamda 100.000 m2 üzerindeki tarlaya kurulacak Güneş Enerjisi Tesisi(GES) için, Türkiye’nin önde gelen sağlık hizmetleri sağlayıcısıyla, 6.300.000 USD+KDV bedeli sözleşme imzaladığımızı kamuoyunun bilgisine sunarız.

PAY ALIM ve SATIM HABERLERİ

TKFEN: 29.11.2022 tarihinde Tekfen Holding A.Ş.payları ile ilgili olarak 40,00 – 40,58.-TL. fiyat aralığından toplam 875.000 adet, satış işlemi tarafımca gerçekleştirilmiştir. Bu işlemle birlikte Tekfen Holding A.Ş.sermayesindeki paylarım / oy haklarım 29.11.2022 tarihi itibariyle % 5,8852’e düşmüştür.

Kaynak GCM Yatırım

Hibya Haber Ajansı