Sabah stratejisi

*Yeşil ok olumluyu kırmızı ok olumsuzu göstermektedir.

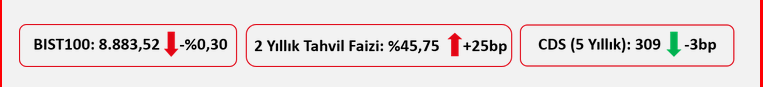

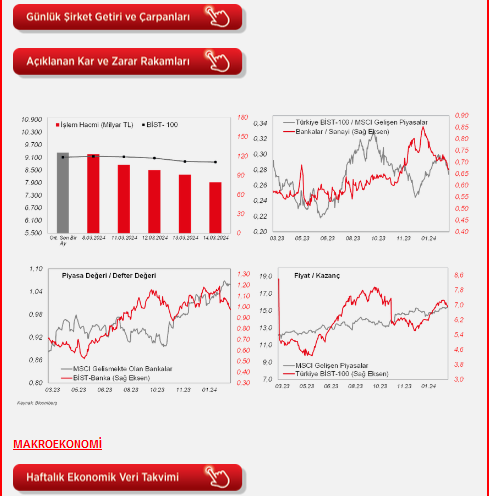

BIST100 dün ardışık 4. işlem gününde de düşüşle karşılaştı. Günlük geri çekilme %0,3 olurken kapanış 8.884 seviyesinden gerçekleşti. İşlem hacminin 79,3 milyar TL'yi (son 1 aylık ortalama hacim 124milyar TL) gösterdiği günde 44 hisse günü negatif bölgede tamamladı. Bankacılık ve gıda en çok gerileyen sektör endeksler oldu. Elektrik ve GYO sektörleri ise pozitif ayrıştı. Hisse bazında baktığımızda ise endekse ağırlık bakımından en negatif etki eden hisseler AKBNK, AEFES ve ISCTR olarak sıralandı. TUPRS, FROTO ve BIMAS ise endekse destek veren hisseler arasında ilk 3'te yer aldı. Dün ABD'de ÜFE verisinin beklentilerin (aylık %0,3, yıllık %1,2) üzerinde açıklanması (aylık %0,6, yıllık %1,6) Fed'den beklenen faiz indirimlerine ilişkin belirsizliği artırdı. Bu ortamda, tahvil getirilerinde yükseliş devam etti. 10 yıllık faiz %4,3'ü, 2 yıllık ise %4,7'yi test etti. Dolar endeksi (DXY) yükselirken, ons altın da düşüş gözlendi. ABD borsaları ise dün %0,3-0,4 arasında düşüş kaydetti. Avrupa piyasaları da genel olarak negatifti. Euro Stoxx 50 endeksi %0,15 geriledi. Bu sabah ise Çin Merkez Bankası'nın faiz oranlarını değiştirmediği ve Kasım 2022'den bu yana ilk kez (orta vadeli likidite aracıyla piyasadan nakit çekerek) gevşek para politikasına yönelmek için acele etmeyeceğinin sinyalini verdiği Asya'da piyasalar kırmızı bölgede. Japonya hariç MSCI Asya Pasifik endeksi %1,5 civarında ekside. Bununla birlikte hem ABD hem de Avrupa vadelileri düşüşte. Yurtiçinde BIST100'ün güne hafif satıcılı bir başlangıç yapmasını bekliyoruz. Bugün yurtiçinde piyasa katılımcıları anketi ile bütçe dengesi takip edilecek. ABD'de ise sanayi üretimi, kapasite kullanımı, Michigan tüketici güven endeksi ve New York Fed sanayi endeksi açıklanacak. Son olarak, Rusya'da 3 gün sürecek seçim süreci başlayacak.

ABD'de şubat ayı ÜFE verileri takip edildi. Manşet ÜFE aylık bazda ocakta %0,3 oranında artışın ardından şubatta %0,6 oranında güçlü artışla beklentilerin (%0,3 artış) belirgin şekilde üzerinde artış sergiledi ve böylece son altı ayın en güçlü artışını kaydetti, yıllık bazda ise %1'den %1,6 seviyesine yükseldi ve böylece son beş ayın en yüksek seviyesinde kaydedildi, beklentiler ise %1,2 seviyesine yükselmesi yönündeydi.

Bunun yanında, gıda ve enerji ürünlerini dışlayan çekirdek ÜFE ise aylık bazda artış hızı %0,5'ten %0,3 seviyesine yavaşlamakla birlikte beklentilerin (%0,2 artış) üzerinde kaydedilirken, yıllık bazda ise bir önceki aya benzer şekilde %2 seviyesinde gerçekleşti, beklentiler ise %1,9 seviyesine hafif gerilemesi yönündeydi.

Bunun yanında, ABD'de iç talebin seyrine ilişkin sinyal veren perakende satışlar şubat ayı verisi açıklandı. Perakende satışlar aylık bazda ocakta %1,1 oranında düşüşün ardından şubatta %0,6 artışla kısmi toparlanma kaydetmekle birlikte beklentilerin (%0,8 artış) altında artış sergiledi.

Öte yandan, ABD'de istihdam piyasası verilerinden, 9 Mart haftasına ilişkin haftalık yeni işsizlik maaşı başvuruları, hafif artış beklentilerine karşın 210 bin kişi seviyesinden 209 bin kişi seviyesine gerileyerek son üç haftanın en düşük seviyesinde gerçekleşmekle birlikte tarihsel ortalamaların altında düşük seviyelerde seyretti ve iş gücü piyasasında sıkı görünüme işaret etmeyi sürdürdü.

Yurt içinde ise, TÜİK tarafından şubat ayı konut satışları verisi yayınlandı. Toplam konut satışları, aylık bazda ocakta %42 oranında sert düşüşün ardından şubatta %16,9 oranında artışla kısmi toparlanma kaydederek 93.902 adet seviyesinde gerçekleşti, bunun yanında yıllık bazda (bir önceki yılın aynı ayına göre) ise altı aylık düşüşün ardından şubat ayında %17,3 oranında artış sergiledi, söz konusu yıllık artış, Mayıs 2022'den bu yana en hızlı artış olarak kaydedildi.

Yurt dışında bugün veri takvimine bakıldığında,

ABD tarafında, üretimin seyrine ilişkin olarak şubat ayı sanayi üretimi ve kapasite kullanım oranı verileri TSİ 16.15'te takip edilecek. Sanayi üretimi aralıkta aylık bazda yatay seyrin ardından ocakta %0,1 oranında sınırlı düşüş kaydetmişti, beklentiler ise %0,2 oranında artış yönündeydi. Detaylara bakıldığında, ocakta imalat sanayi üretimi aylık bazda %0,5 oranında düşüş sergilerken, madencilik sektörü üretimi aylık bazda %2,3 oranında düşüş kaydetmişti, buna karşın kamu hizmetleri üretimi (elektrik, doğal gaz vb.) ise aylık bazda %6 oranında artışın kaydetmişti. Kapasite kullanım oranı ise ocakta hafif artış beklentilerine karşın %78,7'den %78,5 seviyesine gerilemişti. Şubatta ise aylık bazda sanayi üretiminin yatay seyretmesi ve kapasite kullanım oranının da bir önceki aya benzer şekilde %78,5 seviyesinde seyretmesi bekleniyor.

Öte yandan, ABD'de imalat sanayinin gidişatına ilişkin sinyal verecek olan New York Fed Empire State imalat sanayi endeksi mart ayı verisi TSİ 16.30'da izlenecek. New York Fed Empire State imalat sanayi endeksi, ocak ayında Mayıs 2020'den bu yana en düşük seviye olan -43,7'ye gerilemesinin ardından şubat ayında firmaların yeni siparişlerindeki düşüşün yavaşlaması ve sevkiyatlarındaki artışların etkisiyle -2,4 seviyesine beklentilerin üzerinde toparlanarak sıfır seviyesindeki büyüme eşik değerine yaklaşmıştı. Endeksin martta ise -7 seviyesine kısmi gerilemesi bekleniyor.

Bunun yanında, ABD'de mart ayına ilişkin Michigan Üniversitesi tüketici güven endeksi öncü verisi TSİ 17'de açıklanacak. Michigan Üniversitesi tüketici güven endeksi nihai verisi, şubatta 79,6'dan 76,9 seviyesine aşağı yönlü revize edilmişti. Detaylara bakıldığında, şubatta cari koşullar alt endeksi 81,5'ten 79,4'e hafif aşağı yönlü revize edilirken, beklentiler alt endeksi ise 78,4'ten 75,2'ye aşağı yönlü revize edilmişti. Ayrıca tüketicilerin kısa vadeli enflasyon beklentileri %3 seviyesinde korunurken, uzun vadeli enflasyon beklentileri de %2,9 seviyesinde korunmuştu. Endeksin martta ise öncü veriye göre 76,9'dan 77,2 seviyesine hafif yükselmesi bekleniyor.

Yurt içinde ise, Hazine ve Maliye Bakanlığı tarafından TSİ 11'de şubat ayı Merkezi Yönetim bütçe dengesi verisi yayınlanacak. Bütçe dengesi, aylık bazda aralıkta 842,5 milyar TL seviyesinde tarihi yüksek seviyede açık vermesinin ardından ocak ayında söz konusu rekor seviyeye göre gerilemekle birlikte 150,7 milyar TL seviyesinde belirgin açık vermişti. 12 aylık kümülatif bütçe açığı ise, aralık ayındaki 1,375 trilyon TL'den ocak ayında 1,49 trilyon TL'ye yükselirken, bütçe açığı/GSYH oranı da %5,2 seviyesinden %5,7 seviyesine yükselmişti. (2023 yılı GSYH verisi alındı).

Ayrıca TSİ 10'da TCMB tarafından ocak ayına ilişkin özel sektörün yurt dışından sağladığı kredi borcu istatistikleri yayınlanacak. Bunun yanında, TSİ 10'da TÜİK tarafından şubat ayı tarım ürünleri üretici fiyat endeksi yayınlanacak.

Ayrıca TSİ 10'da TCMB tarafından mart ayı Piyasa Katılımcıları Anketi yayınlanacak.

Şirket haberleri

Mavi Giyim (MAVI, Nötr): Mavi Giyim'in enflasyona göre düzeltilmiş 2023'teki ana ortaklık net dönem karı yıllık %6,4 oranında azalarak 1.784mn TL olarak gerçekleşmiştir. Şirket'in satış gelirleri ise yıllık bazda %25 oranında büyüme kaydederek 26.293mn TL'ye yükselmiştir. Brüt kar da %22,4 oranında artmış ve 12.674mn TL'ye çıkmıştır. Brüt kar marjı 1 puan azalarak %48,2 olarak gerçekleşmiştir. Faaliyet giderleri %22,5 oranında artarak 9.430mn TL'ye çıkan Şirket'in FAVÖK'ü ise %16,1 oranında yükselmiş ve 4.854mn TL olarak gerçekleşmiştir. FAVÖK marjı ise %18,5 ile 2022'nin 1,4 puan altında gerçekleşmiştir. Öte yandan, 674mn TL net finansman gideri (2022: 666mn TL net gider) kaydedilirken, 136mn TL parasal kayıp (2022: 279mn TL parasal kazanç) yazılmıştır. 913mn TL'lik vergi gideri sonrasında 2023 yılı ana ortaklık net dönem karı 1.784mn TL olmuştur. Kar marjı ise %6,8 (2022: %9,1) olarak gerçekleşmiştir.

Şirket TMS 29 öncesi bazı rakamlar da paylaşmıştır. Buna göre 4Ç2023'teki satış gelirleri yıllık olarak %84 oranında artarak 6.020mn TL'ye (Beklenti: 6.009mn TL) çıkmıştır. Brüt kar %104 oranında artarak 3.311mn TL'ye yükselirken, brüt kar marjı %55,0 (4Ç2022: %49,8) olmuştur. FAVÖK (TFRS 16 dahil) ise 1.315mn TL ile (Beklenti: 1.267mn TL) yıllık %108 oranında artarken, FAVÖK marjı %21,8 (4Ç2022: %19,3) olarak gerçekleşmiştir. Mavi Giyim'in 4Ç2023'teki net dönem karı %129 oranında aratarak 690mn TL (Beklenti: 669mn TL) olmuştur. Net kar marjı ise 2,3 puan artarak %11,5 olmuştur. Bizim satış, FAVÖK ve Net kar beklentimiz sırasıyla 6.018mn TL, 1.293mn TL ve 795mn TL idi.

Şirket, 2024 beklentilerini de paylaşmıştır. Buna göre; toplam konsolide gelir büyümesi: %70 ± %5 (TMS 29 öncesi); Turkiye perakende mağaza gelişimi: Net 15 mağaza açılışı ve 10 mağazada m2 büyümesi; FAVÖK marjı: %20 ± %0.5 TFRS16 hariç ve %23.5 ± %0.5 TFRS16 dahil (TMS 29 öncesi); Net nakit pozisyonunda artış; Yatırım harcamalarının satışa oranı: %5 (Yeni merkez ofis binası yatırımları dahil)

Şirket 1Ç2024 ile ilgili gerçekleşmiş bazı bilgiler paylaşmıştır. Buna göre; Türkiye perakende satışları Şubat ayında %131% ve Mart ayının ilk 13 gününde %91 büyümüştür. Türkiye online satışlar Şubat ayında %150 ve Mart ayının ilk 13 gününde %70 büyümüştür.

Öte yandan, %100 bedelsiz sermaye artışı kararı 14 Mart 2024'te SPK tarafından onaylanmıştır.

Şirket Yönetim Kurulu pay başına brüt 4,25 TL (net 3,83TL) temettü dağıtma kalmıştır. Son kapanış fiyatına göre temettü verimi %3 olarak hesaplanmaktadır.

Alarko Holding (ALARK, Nötr): Şirket hisselerinin tamamına sahip olduğu iştiraki Aldem Alarko'nun 50bin TL olan esas sermayesinin; 3,5mn TL'lik kısmının Şirketin Aldem Alarko'ya tahsis ettiği nakdi sermaye avansından ve 1,45mn TL'lik kısmının nakden karşılanmak üzere, 4,95mn TL artırılarak, 5mn TL'ye tezyidi nedeniyle, nakden arttırılan kısma 1,45mn TL ile iştirak etmeye, hisselerinin tamamına sahip olduğu iştiraki Alarko Havacılık'ın 30mn TL olan esas sermayesinin; 320mn TL artırılarak, 350mn TL'ye tezyidi nedeniyle, nakden arttırılan kısma 320mn TL ile iştirak etmeye, Tüm Tesisat ve İnşaat Şirketi'nin 141bin TL olan esas sermayesinin 250bin TL'ye tezyidi nedeniyle sermaye artışına 109bin TL ile iştirak etmeye karar vermiştir.

Astor Enerji (ASTOR, Sınırlı Negatif): Astor Holding, Astor Enerji'de sahip olduğu ve çıkarılmış sermayenin yaklaşık %2,99'unu temsil eden 29,9mn adet B Grubu payın satışını duyurmuştur. Şirket, hisse başına 96,26 TL'den fiyatlandırmış ve yaklaşık 2,88 milyar TL brüt hasılat elde etmiştir.

Coca Cola İçecek (CCOLA, Nötr): Şirketin hali hazırda var olan "Yönetici Sorumluluk Sigortası" poliçesi 25mn USD teminat tutarı ile yenilenmiştir.

Ereğli Demir Çelik (EREGL, Sınırlı Pozitif): Şirket'in bağlı ortaklığı Erdemir Madencilik Sanayi ve Ticaret A.Ş. adına ruhsatlı Bingöl-Avnik demir madeni sahasında, yaklaşık maliyeti 550mn USD olan Peletleme Tesisi'nin 2023 yılında sondaj çalışmalarının %80'inin tamamlandığı ve 2024 yılında da sondaj çalışmalarına devam edildiği açıklanmıştır. Söz konusu alanda toplam demir cevheri rezervi yaklaşık 250-300mn ton olan yatırımın inşaat faaliyetine başlanmıştır.

Gübre Fabrikaları (GUBRF, Nötr): Şirket bağlı ortaklığı Gübretaş Maden Yatırımları A.Ş.'nin faaliyet gösterdiği alan madencilik olup, bu çerçevede faaliyet gelir/giderlerinin önemli bir kısmı USD bazlıdır. Maden A.Ş.'nin "Kur Değişiminin Etkileri" ile ilgili Türkiye Muhasebe Standardı doğrultusunda geçerli para biriminin USD olması sebebiyle; Maden A.Ş. yönetim kurulunca alınan karar doğrultusunda, Türkiye Finansal Raporlama Standartları'na göre sunulan mali tabloların hazırlanmasında kullanılan geçerli para birimi 31/12/2023 tarihinden itibaren USD olarak belirlenmiştir. Maden A.Ş.'nin geçerli para birimi USD olmakla birlikte Gübre Fabrikaları T.A.Ş. konsolide finansal tablolarının sunumunda para birimi TL olmaya devam edecektir.

Oyak Çimento (OYAKC, Nötr): Şirketin ana ortağı, TCC OYAK Amsterdam Holdings B.V., tarafından 6 Mart 2024 tarihi itibariyle gerçekleşmiş olan pay devir işlemi kapsamında kalan paylar için TCC OYAK Amsterdam Holdings B.V. tarafından zorunlu pay alım teklifinde bulunulması gerekliliği ortaya çıkmıştır. Söz konusu zorunlu pay alım teklifi yükümlülüğünü yerine getirmek amacıyla, TCC OYAK Amsterdam Holdings B.V. tarafından 14.03.2024 tarihinde SPK'ya gerekli başvuru yapılmıştır.

Türkiye Sınai Kalkınma Bankası (TSKB, Nötr): Banka, MTN Programı kapsamında yurtdışında ihracının yapılması planlanan tahvillerin ihracı ile ilgili olarak Abu Dhabi Commercial Bank PJSC, BNP Paribas, Citigroup Global Markets Limited, ING Bank N.V. ve Standard Chartered Bank'den oluşan bankaların yetkilendirildiği ve yatırımcı görüşmelerinin yapılacağı duyurulmuştu. Bu kapsamda, söz konusu ihraca ilişkin yatırımcılardan talep toplama süreci tamamlanmıştır. Nominal tutarı 300mn USD olan ilave ana sermaye niteliğini haiz borçlanma aracının kupon oranı %9,750 olarak belirlenmiştir.

Sektör haberleri

Konut: Türkiye İstatistik Kurumu verilerine göre, Şubat'ta 93bin 902 konut satıldı. Türkiye genelinde konut satışları şubat ayında bir önceki yılın aynı ayına göre %17,3 artarak 93bin 902 oldu. Böylece konut satışlarında Temmuz 2023'ten bu yana ilk yıllık artış gerçekleşmiş oldu. Şubat ayındaki artış aynı zamanda Mayıs 2022'den bu yana en hızlı artış olarak kayıtlara geçti. Türkiye genelinde ipotekli konut satışları şubat ayında bir önceki yılın aynı ayına göre %49,1 azalış göstererek 8bin 827 oldu. Toplam konut satışları içinde ipotekli satışların payı %9,4 olarak gerçekleşti. Ocak-Şubat döneminde gerçekleşen ipotekli konut satışları ise bir önceki yılın aynı dönemine göre %56,1 azalışla 14bin 742 oldu. (BloombergHT)

Diğer şirket haberleri

Anadolu Hayat Emeklilik (ANHYT): Şirket'in Ocak – Şubat 2024 dönemine ait brüt prim üretimi geçen yılın aynı dönemine göre %64,6 oranında artarak toplam 1.463mn TL olarak gerçekleşmiştir.

Anadolu Sigorta (ANSGR): Şirket'in Ocak – Şubat 2024 dönemi bağımsız denetimden geçmemiş brüt prim üretimi 10.552mn TL tutarına ulaşarak bir önceki yılın aynı dönemine göre %82,4 oranında artış göstermiştir.

Aygaz (AYGAZ): Şirket'in sermayesinde %55 oranında pay sahibi olduğu bağlı ortaklığı Sendeo Dağıtım Hizmetleri A.Ş.'nin sermayesinin 525mn TL cari dönem net zararından mahsup edilmek suretiyle ilk önce 400mn TL'ye tenzil edilmesi ve eş zamanlı olarak 300mn TL artırım ile 700mn TL'ye yükseltilmesi amacıyla yapılacak sermaye artırımına şirket payı oranında iştirak edilmesine ve şirket payına isabet eden 165mn TL'lik rüçhan hakkının kullanılmasına ve tutarın tamamının 21.03.2024'e kadar nakden ödenmesine karar verilmiştir.

Cosmos Yatırım (COSMO): Şirketin bağlı ortaklığı Mekatronik Yapı Taahhüt, yeni müşterisiyle Sultan 2.Abdülhamid Han Eğitim ve Araştırma Hastanesi'nin cerrahi bina yenilenmesine yönelik mekanik iş taahhüt sözleşmesi imzalamıştır. Sözleşmenin toplam bedeli 23,9mn TL + KDV'dir.

Şirketin bağlı ortaklığı Panel Smart Elektromekanik ve Otomasyon Sistemleri yeni bir müşterisiyle Çerkezköy Kapaklı Devlet Hastanesi projesi için alçak gerilim panolarının imalatı konusunda tedarik sözleşmesi imzalamıştır. Sözleşmenin toplam bedeli KDV dahil 256,8bin EUR'dur.

Graintürk Tarım (GRTRK): Üretim faaliyetlerine yönelik tesis için Kalyon Güneş Teknolojileri ile şirketin bağlı ortaklığı arasında, güneş enerjisi panellerinin üretimi ve teslimini içeren 1.600mn TL tutarındaki sözleşme imzalanmıştır. Güneş enerjisi santrallerinden yapılacak ilk elektrik üretiminin Haziran 2024 başlarında olması hedeflenmektedir.

Kuzey Boru (KBORU): Şirket tarafından 2024 yıl sonu beklentileri açıklanmıştır. Buna göre üretim hacmi 81.000 ton, hasılat ise 4.561mn TL beklenmektedir. Ek olarak brüt kar 1.469mn TL (brüt kar marjı %32,21) ve FAVÖK 1.095mn TL (FAVÖK marjı %24) olarak beklenmektedir.

Oncosem Onkolojik sistemler (ONCSM): Şirket'in bağlı ortaklığı, Santek Sağlık Turizm Tekstil San.ve Tic. A.Ş ile İstanbul İl Sağlık Müdürlüğü arasında "Anadolu Yakası Sağlık Tesisleri için 3 Aylık Kemoterapi Hizmet Alımı" sözleşmesi, 14mnTL bedelle imzalanmıştır.

Ral Yatırım (RALYH): Üretim faaliyetlerine yönelik tesis için Kalyon Güneş Teknolojileri ile şirketin bağlı ortaklığı arasında, güneş enerjisi panellerinin üretimi ve teslimini içeren 1.600mn TL tutarındaki sözleşme imzalanmıştır. Güneş enerjisi santrallerinden yapılacak ilk elektrik üretiminin Haziran 2024 başlarında olması hedeflenmektedir.

Türkiye Kalkınma ve Yatırım Bankası (KLNMA): Banka'nın SPK'ya yapmış olduğu bedelli sermaye artırımı onaylanmıştır. Buna göre Banka sermayesini %120 oranında 3 milyar TL olarak artıracaktır. Şirket'in mevcut 2,5 milyar TL olan sermayesi artırım sonrası 5,5 milyar TL'ye çıkacaktır.

Türkiye Sigorta (TURSG): Şirket'in bağımsız denetimden geçmemiş 2024 Şubat sonu toplam brüt prim üretimi 19.304mn TL'ye ulaşarak bir önceki yılın aynı dönemine göre %160 oranında artış göstermiştir.

Kaynak: Ziraat Yatırım

Hibya Haber Ajansı