Piyasaların kalbi hızlı atıyor

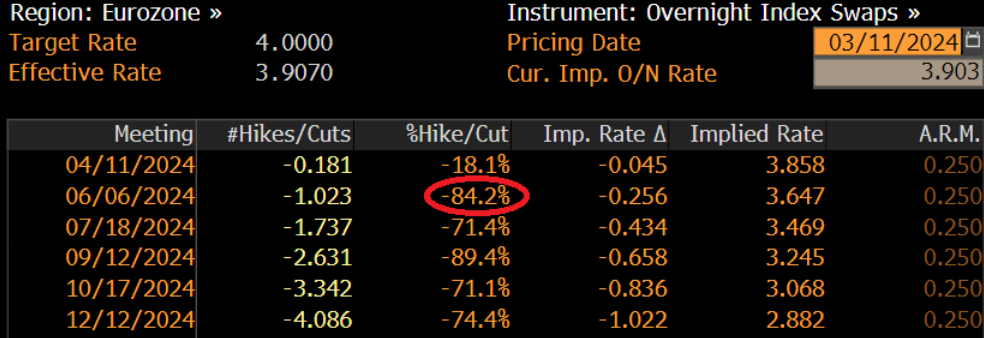

Küresel piyasaların kalbinin hızlı bir şekilde atacağı Mart ayının ilk bölümünü geride bıraktık. Dünyanın en önemli oyuncularından Avrupa Merkez Bankası ECB faiz indirimi konusunda aceleci bir tavır içerisinde olmayacaklarını yinelerken piyasalar 6 Haziran tarihindeki toplantısında faiz indirimi ihtimalini yüzde 85 ile ön planda tutmaktadır.

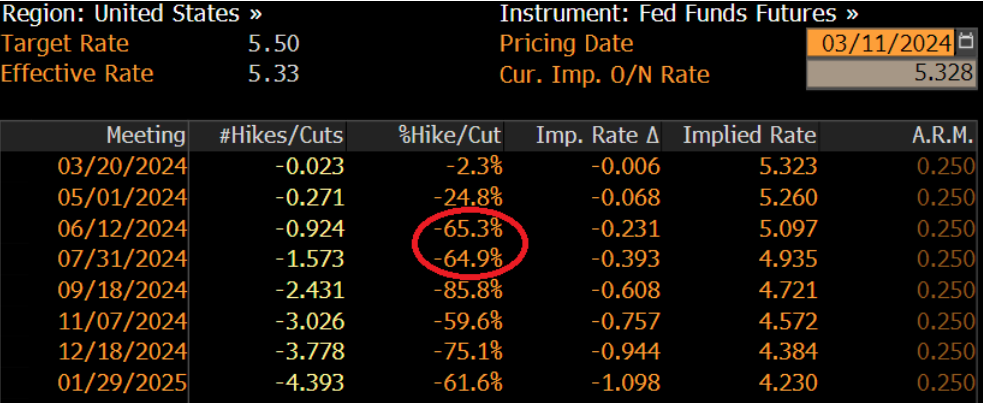

Dünyanın en önemli oyuncusu Fed ise hem ekonomik projeksiyonlarını hem de bankanın piyasaları nasıl gördüğüne yönelik Başkan Powell konuşmasını 20 Mart tarihinde inceleyecekken artan istihdama karşın ücret artışlarındaki yavaşlama ile 12 Haziran toplantısında faiz indirimi beklentisi yüzde 65 ile Şubat ayına kıyasla önemli bir şekilde güçlenmektedir.

Özetle son gelen göstergeler ve banka yetkilileri mesajları ile ECB ve Fed için Haziran toplantısında faiz indirimi senaryosu ağırlığını korumaktadır.

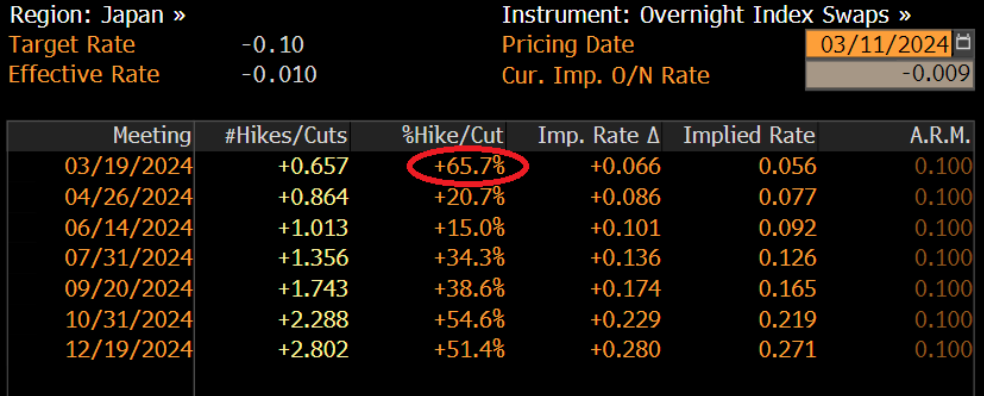

Enflasyon ile mücadele konusundaki kararlılık ile önemli merkez bankaları geleceğe yönelik faiz indirimine başlayacakken içlerinden Japonya Merkez Bankası BoJ son gelişmeler ışığında faiz artırım düşüncesini gündemine taşımaktadır. Özellikle Japon ekonomisinin son çeyrekte yüzde 0,4 büyüme göstermesi ile resesyonun kıyısından dönmesi, 2007’den sonra ilk kez faiz artıracağı beklentilerini güçlendirdi ki piyasalar yüzde 66 oranındaki tahmini ile 19 Mart’taki toplantısında bankadan faiz artışı beklemektedir. Bu düşünce geçtiğimiz hafta 26 Nisan’da faiz artmalı olarak bilinmekteydi.

Küreselde gelişmeler önemli fiyatlama değişimlerine sebep olurken içeride yerel seçim öncesinde fiyatlama belirsizliği olur mu sorusunun cevabında kredi derecelendirme kuruluşu Fitch’in B olan notunu B+, durağan olan görünümünü ise pozitife çevirmesi ile netlik kazandı. Yerel seçimlerin sonucunun politika değişikliğine yol açmayacağı öngörüsü özellikle rasyonel politikaların devamlılığı ile piyasaları sevindiren bir gelişme olarak kaydedilmiştir. Yurt içi piyasalar banka önderliğinde başladığı iyimserlikle son 7 yılın 6’sında olumsuz performans sergileyen Mart ayı borsa performansını geride bırakmaya çalışan fiyatlama davranışı oluşturmaktadır.

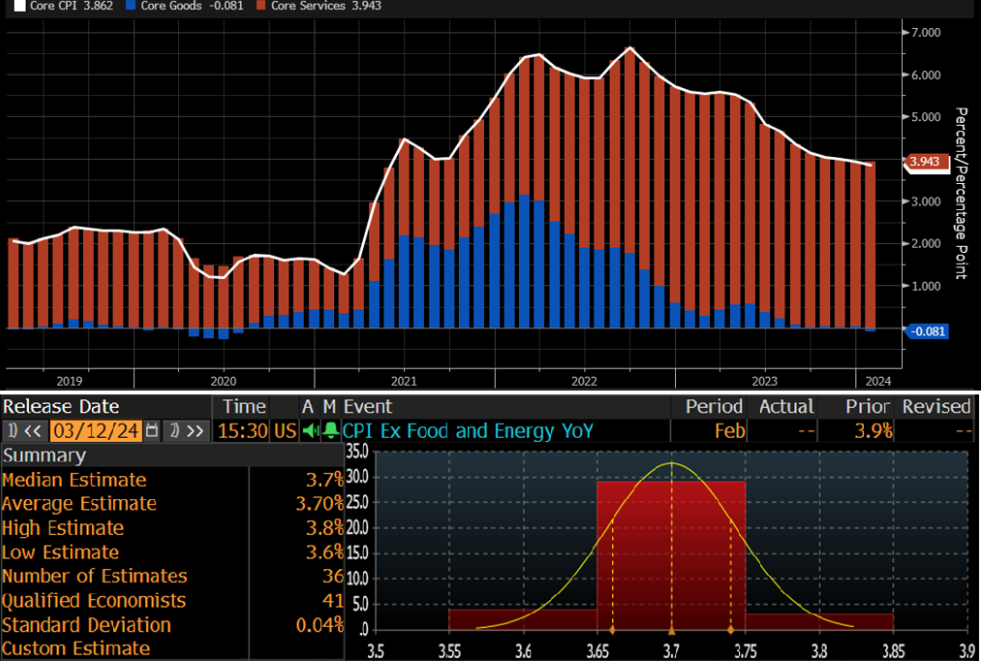

Yeni hafta dinamiklerinde ABD’den Şubat ayına ilişkin sonucuna ulaşacağımız Tüketici Fiyat Endeksi haftanın en önemli gelişmesi olarak kaydedilmiştir. Özellikle Hizmet Enflasyonu enflasyondaki katılığın devam etmesini ve Fed’in faiz indiriminin ötelenmesini sağlayan bir gelişme. Bu açıdan gerek Manşet özellikle de Çekirdek TÜFE tarafında piyasa beklentilerinden ne kadar iyi / kötü bir sonuç geleceği hususu Haziran ayı faiz indirimi beklentilerini yorumlayabilmek adına önemlidir. Manşet tarafta yıllık bazda yüzde 3,10 olan TÜFE’ye paralel bir sonuç beklenirken Çekirdek tarafta yüzde 3,70 ile yüze 3,90 olan TÜFE altında bir beklenti söz konusudur. Burada yıllık sonuçları incelediğimiz gibi aylık tarafta da iyimser / kötümser nasıl bir değişiklik olduğu hususu da Fed’in faiz indirim sürecini yorumlayabilmek adına ayrıca takip edilmelidir. Aylık bazda manşet tarafta yüzde 0,30 olan TÜFE’nin üzerinde yüzde 0,40 sonuç beklenirken Çekirdek tarafta yüzde 0,40 olan TÜFE’nin altında yüzde 0,30 beklenmektedir.

ABD’de Enflasyon verisinin haftayı domine etmesi beklenirken fiyat performans açısından ve son gelen haberler eşliğinde Dolar Endeksi, ABD 10 yıllık tahvil faiz oranı, EURUSD, USDJPY, Ons Altın ve SP500 endeksinin daha etkili davranışlar sergilemesi beklenebilir. Özellikle 103,50 seviyesi altına sarkarak zayıf bir görünüm sunan Dolar endeksi, DXY tarafındaki baskı ile 233 günlük ortalama 1,08 seviyesini dip kabul eden EURUSD, 2144 dolar zirvesini yenileyerek 2300 dolar seviyesinin kapısını aralayan Ons Altın ve faiz artışı beklentisi ile 144 günlük ortalama 146,70 seviyesine ulaşan USDJPY haftanın en fazla takip edilmesi gereken finansal varlıkları olarak kaydedilmiştir.

Finansal piyasalar için önemli ve hareketli bu dönemde, siz değerli yatırımcılarımızın GCM Trader’ı aktif olarak kullanarak yatırımlarınızı yönetmenizi önemle tavsiye ederiz. Unutmayın, zamanında doğru stratejilerle hareket etmek, başarılı yatırımların anahtarıdır.

Kaynak: GCM Yatırım-Kudret Ayyıldır

Hibya Haber Ajansı