Enflasyon ‘da yükselişin devamı bekleniyor

GÜNÜN ÖNE ÇIKAN GELİŞMELERİ

| Zaman | Parite | Haber | Beklenti | Önceki |

|---|---|---|---|---|

| USD | Bağımsızlık Günü sebebiyle ABD Hisse Piyasası Kapalı | |||

| 09:30 | CHF | Tüketici Fiyat Endeksi (TÜFE) (Aylık) (Haz) | 0,30% | 0,70% |

| 10:00 | TRY | Tüketici Fiyat Endeksi (TÜFE) (Yıllık) (Haz) | 78,35% | 73,50% |

| 10:00 | TRY | Tüketici Fiyat Endeksi (TÜFE) (Aylık) (Haz) | 5,38% | 2,98% |

| 10:00 | TRY | Üretici Fiyat Endeksi (ÜFE) (Yıllık) (Haz) | 132,16% | |

| 10:00 | TRY | Üretici Fiyat Endeksi (ÜFE) (Aylık) (Haz) | 8,76% |

“ÖNE ÇIKANLAR”

Yeni bir haftaya başlarken “Bağımsızlık Günü” sebebiyle ABD Hisse Piyasası ve bazı finansal varlıklar işleme kapalı olacaktır. ABD’nin kapalı olduğu bir günde piyasaların ana odak noktası Türkiye’den gelecek Enflasyon (TÜFE + ÜFE) olacaktır. TÜRKİYE

“Enflasyon ‘da yükselişin devamı bekleniyor”

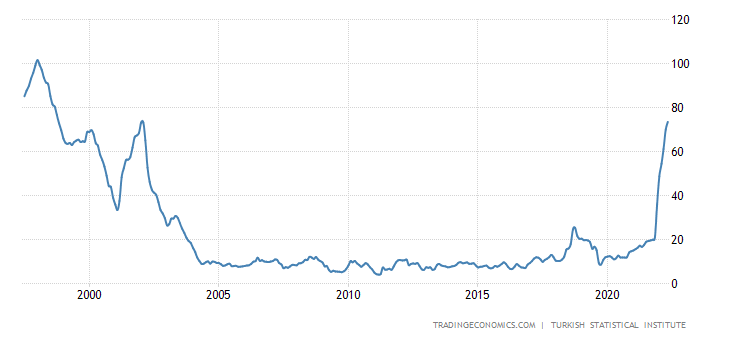

TÜİK hafta başında Haziran ayına ilişkin enflasyon rakamlarını açıklayacak. Gerek iç gerekse global gelişmelerin etkisi ile enflasyondaki yükseliş eğilimi devam etmekle birlikte beklentilerdeki katılık TÜFE ve ÜFE rakamlarında henüz zirve görülmedi düşüncesini desteklemektedir. Haziran ve Temmuz ayına ilişkin aylık ortalama yüzde 5,00 TÜFE gelme düşüncesinin ağırlık kazanması da ilgili zirve konusundaki soru işaretini netleştirmektedir.

Foreks anketinde beklenti aylık bazda 4,75%, yıllık bazda ise 78,25%. Enflasyonun bu orana çıkması halinde, 1998’den bu yana görülen en yüksek seviyeler anlamına gelecek. Bloomberg beklentisi ise aylık bazda 5,38%, yıllık bazda 78,35% düzeyinde bulunuyor.

Enflasyon verisi sonucu TCMB’nin PPK kararları üzerinde etkili olmayacaktır. Ancak piyasa beklentisi üzerindeki ya da altındaki olası sonuçların Türk Lirası varlıkları üzerinde anlık fiyatlama tarafında hissedileceği göz ardı edilmemelidir.

ŞİRKET HABERLERİ

FROTO: 14.03.2022 tarihli açıklamamızı takiben Ford Romanya hisselerinin tamamının Ford Otosan Netherlands BV tarafından satın alınmasına ilişkin Hisse Satın Alma Sözleşmesinde belirlenen ön şartlar tamamlanmıştır. Satın alma bedelinin ilk taksidi 30.06.2022 tarihli tahmini finansal tablolar üzerinden net işletme sermayesi, net borç ve Yeni Nesil Courier projesi için yapılan yatırım tutarı düzeltildikten sonra 406 milyon Euro olarak hesaplanmış olup, yılsonuna kadar gerçekleştirilecek 30.06.2022 tarihli finansal tabloların mutabakatı sonrasında kesinleşen tutarlara göre nihai fiyat düzeltmesi yapılacaktır. Metnin devamı ve ilgili bilgiler KAP’ta mevcuttur.

FROTO: Şirketimiz 1 Temmuz 2022 tarihli Yönetim Kurulu Kararı ile, Ford Otosan’ın yurt dışında üretime başlayarak faaliyet alanlarının genişletilmesi vizyonuyla, Ford Romania SRL paylarının alımının tamamlanması ile birlikte Romanya’da üretilecek yeni ürünler dahil ürün gamına yönelik marka lisans ve tedarik anlaşmaları imzalanmıştır.

ZOREN: 03.03.2022 tarihli özel durum açıklamamıza istinaden, Şirketimizin %100 dolaylı bağlı ortaklığı Zorlu Doğal Elektrik Üretimi AŞ’nin Denizli ili, Sarayköy ilçesinde işletmekte olduğu 15 MWm / 15 MWe kurulu güce sahip Kızıldere 1 Jeotermal Enerji Santrali’ne entegre olarak güneş enerjisinden elektrik üretmek üzere Birleşik Yenilenebilir Elektrik Üretim Tesisi (Ana Kaynak JES + Yardımcı Kaynak GES) kurmak amacıyla santralin mevcut elektrik üretim lisansının 15,99 MWm / 15,00 MWe olarak tadil edilmesi için Enerji Piyasası Düzenleme Kurumu’na yapılan başvuru kabul edilmiştir.

YKSLN: Şirketimiz, çelik sektörü içerisinde kalıp çeliği, takım çeliği, dövme çelik ve yüksek alaşımlı çelikler başta olmak üzere katma değerli ve niş ürünler alanında faaliyet göstermektedir. Bu bağlamda hurda ve cevher fiyatındaki değişimlerden katma değeri düşük olan ürünlere nazaran daha az etkilenmektedir. Şirketimizin hali hazırda herhangi bir sıvı çelikten üretimi bulunmadığından dolayı hurda veya cevher alması, stoklaması veya satması söz konusu değildir. Bu bağlamda Yatırımcı ilişkileri departmanımıza gelen sorulara istinaden bu açıklamanın yapılması gereği hasıl olmuştur. Özetle; Şirketimizin 16.03.2022 tarihinde, kamuoyuna açıklamış olduğu (2022 yıl sonu tahmini) satış gelirleri beklentisinde herhangi bir değişiklik söz konusu değildir. Katma değerli ürünlerin yanı sıra patentli ve marka ürünlerimizin satış miktarında veya fiyatında negatif yönde bir değişim hali hazırda söz konusu değildir.

OTKAR: İETT Genel Müdürlüğü’nün açmış olduğu, 60 adet elektrikli tip minibüs alımı, gerekli şarj üniteleri temini ve araçların 2 yıllık bakımını içeren ihalede tek teklif tarafımızdan verilmiş olup, bu durum ihalenin sonucunun kesinleştiği anlamına gelmemektedir. İhale sonucunun kesinleşmesi için, Kamu İhale Kanunu hükümleri çerçevesinde, alıcı kurum tarafından teklifin anlamlı bulunarak sözleşme imzalanmasına ilişkin davet mektubunun gelmesi beklenecektir.

CCOLA: Kredi derecelendirme kuruluşu JCR Eurasia Rating (JCR-ER), Coca-Cola İçecek A.Ş.’nin uzun vadeli ulusal notunu en yüksek not seviyesi olan “AAA (tr)”, kısa vadeli ulusal notunu J1+ (tr)”, görünümlerini ise “durağan” olarak teyit etmiştir. Şirketimizin uzun vadeli, yabancı ve yerli para cinsinden uluslararası notu “BBB”, kısa vadeli, yabancı ve yerli para cinsinden uluslararası notu “J2” olarak, görünümleri ise “durağan” olarak teyit edilmiştir. JCR Eurasia Rating, Coca-Cola Satış ve Dağıtım A.Ş’nin uzun vadeli ulusal notunu en yüksek not seviyesi olan “AAA (tr)”, kısa vadeli ulusal notunu “J1+ (tr)”, görünümlerini ise “durağan” olarak teyit etmiştir. Coca-Cola Satış ve Dağıtım A.Ş’nin uzun vadeli, yabancı ve yerli para cinsinden uluslararası notu “BBB-“, kısa vadeli, yabancı ve yerli para cinsinden uluslararası notu “J3” olarak, görünümleri ise “durağan” olarak teyit edilmiştir.

ASELS: ASELSAN, bir Asya-Pasifik ülkesinin kullanımına yönelik savunma sistemlerini kapsayan, toplam bedeli 13.760.024 ABD Doları tutarında NUROL Makina ve Sanayi Ticaret A.Ş. ile bir yurt dışı satış sözleşmesi imzalamıştır.

YUNSA: BDDK’nin 24 Haziran 2022 tarihli ve 10250 sayılı yabancı para nakdi varlıklarının TL karşılığı 15 Milyon TL’yi aşan şirketlere dönük TL cinsinden kredi kullanımını kısıtlayıcı kararının, Şirketimiz faaliyetleri ve finansal tabloları üzerinde herhangi bir etkisi olmayacağı öngörülmektedir.

CEMTS: Şirketimizin, ileriki yıllarda yapılması planlanan üretim faaliyetlerini arttırma amaçlı yatırımlarında kullanılmak üzere, büyüyen yapısının gerektirdiği fiziki mekan ihtiyaçlarına uygun olarak, Bursa ili, Mudanya ilçesi, Yörük Yenicesi Mahallesinde 10.386 m2, 4.400.000 TL bedelle gayrimenkul satın alınmıştır. Bursa ili, Nilüfer ilçesi, Badırga Mahallesi ve Bursa ili, Mudanya ilçesi, Yörük Yenicesi Mahallesinde ve Bursa İli Karacabey İlçesi, İkizce Mahallesinde son alınan gayrimenkul ile birlikte toplam alınan gayrimenkul miktarı 189.218,46 m2 ‘ye ve 123.372.579 TL değere ulaşmıştır.

KORDS: 21 Nisan 2022 tarihinde kamuya açıklandığı üzere, 20 Nisan 2022 tarihinde Microtex Composites S.r.l.’nin sermayesinin %60’ını temsil eden payların tamamının Şirketimizin bağlı ortaklığı Kordsa Inc tarafından 24.600.000 Avro bedelle alınması amacıyla sözleşme imzalanmış ve kapanış süreci başlatılmıştır. 2022 yılının 2.çeyreğinde tamamlanması beklenen Avrupa Doğrudan Yatırımlar onay sürecinin 2022 yılı 3.çeyrekte tamamlanması ve satınalmanın sonuçlandırılması öngörülmektedir.

CCOLA: Fitch Ratings, Coca-Cola İçecek’in (CCI) Yabancı ve Yerli Para Cinsinden Uzun Vadeli Temerrüt Derecelendirmesi Notunu ve Uzun Vadeli Birincil Teminatsız Derecelendirme Notunu, yatırım yapılabilir seviye olan, ‘BBB-‘ olarak, görünümünü ise Pozitif olarak teyit etmiştir. Fitch, kredi güncelleme raporunda, CCI’nın finansal profilinin, sürekli olarak güçlü seyreden faaliyet kârlılığı sayesinde, pazarlarının bir kısmındaki zayıf faaliyet ortamına rağmen güçlü kalmaya devam etmesini beklediğini ifade etmiştir. Kredi profili için temel kısıtlayıcı unsur olarak ise Fitch, CCI’nın döviz cinsinden borç ve işletme giderlerinden doğan kur riskini işaret etmiş, ancak bunun yönetilebilir seviyede olduğunu belirtmiştir. Kredi notu, CCI’nın ana pazarlarındaki konumu, güçlü sermaye yapısı ve meşrubat sektörünün dayanıklılığı ile desteklenmeye devam etmektedir. CCI’ın kredi notu, aynı zamanda, Fitch’in ilgili metodolojisi çerçevesinde The Coca-Cola Company’nin stratejik desteğinden de olumlu etkilenmektedir. Fitch raporunda, CCI’nın zorlu koşullar altında faaliyet gösterme deneyimi, iyi yönetilen kur riski, güçlü nakit yaratma kabiliyeti ve ihtiyatlı finansal politikasının da altını çizmiştir.

PAY ALIM SATIM HABERLERİ

SISE: 26 Şubat 2021 tarihli Yönetim Kurulu kararıyla başlatılan, 30 Haziran 2022 tarihli Yönetim Kurulu kararı ile devam edilmesine karar verilen pay geri alım işlemleri kapsamında 1 Temmuz 2022 tarihinde yapılan alımlar tabloya eklenmiştir. 1 Temmuz 2022 tarihinde 21,14 TL-21,28 TL fiyat aralığından (ortalama 21,20 TL) 903.492 adet pay geri alınmış ve Şirketimizin sahip olduğu SISE payları 86.354.261 adede ulaşmıştır (Şirket sermayesine oranı %2,82).

MPARK: Şirketimiz Yönetim Kurulu’nun 25.05.2022 tarihli kararı ile başlatılan pay geri alım işlemleri kapsamında; Şirketimizce 01.07.2022 tarihinde Borsa İstanbul’da pay başına 32,52 TL – 33,18 TL (ağırlıklı ortalama 33,02 TL) fiyat aralığından toplam 39.307 TL nominal değerli MPARK payları geri alınmıştır. Bu işlemlerle birlikte, 01.07.2022 tarihi itibarıyla geri alınan payların toplam nominal değeri 1.283.267 TL olup, bu payların sermayeye oranı %0,6168’e ulaşmıştır.

TURSG: Şirketimiz Yönetim Kurulu’nun 28.06.2022 tarihli kararı ile başlatılan pay geri alım işlemleri kapsamında; Şirketimizce 01.07.2022 tarihinde Borsa İstanbul’da pay başına 5,04 TL – 5,09 TL (ağırlıklı ortalama 5,07 TL) fiyat aralığından toplam 200.000 TL nominal değerli TURSG payları geri alınmış ve payların sermayeye oranı %0,0018’e ulaşmıştır.

SAHOL: Şirketimiz Yönetim Kurulu’nun 09.11.2021 tarihli kararı ile başlatılan pay geri alım işlemleri kapsamında; Şirketimizce 01.07.2022 tarihinde Borsa İstanbul’da pay başına 18,90 TL – 19,13 TL (ağırlıklı ortalama 19,03 TL) fiyat aralığından toplam 1.000.000 TL nominal değerli SAHOL payları geri alınmıştır. Bu işlemlerle birlikte, 01.07.2022 tarihi itibarıyla geri alınan payların toplam nominal değeri 53.957.028 TL olup, bu payların sermayeye oranı %2,6444’e ulaşmıştır.

Kaynak GCM Yatırım

Hibya Haber Ajansı